Dallo studio di fattibilità alla determinazione del costo netto dell'investimento, tutti i passi da compiere per usufruire dell’agevolazione Superbonus 110% in un esempio pratico e semplificato, sviluppato con l'utilizzo del nostro "Software in Cloud Superbonus 110 per cento: calcolo del beneficio" e tratto dal VideoCorso - Novità superbonus 110%, un webinar gratuito che da diritto a 2 crediti formativi ODCEC, sulle ultime novità del superbonus 110% con lo sviluppo di un caso reale, del Dott. Alessandro Pegoraro e Dott. Luigi Dalla Vecchia.

Caso pratico: I coniugi Luca e Beatrice hanno acquistato una abitazione singola (unifamiliare), risalente agli anni 70 che intendono ristrutturare beneficiando delle detrazioni relative al superbonus 110%.

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Conto Termico 3.0 | Excel

- Detrazioni su Immobili 2026 | Excel

- Calcolo valore usufrutto e rendite 2026 | Excel

- Calcolo imposte e agevolazioni acquisto prima casa | Excel

- Gestione degli immobili per conto del proprietario | eBook

- Le agevolazioni prima casa | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Guida alla compravendita immobiliare | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Come sanare gli abusi edilizi | Libro

- Bonus in edilizia - dalla scelta al contenzioso - carta

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.

1) Superbonus 100% un caso reale: verifica dei pre-requisiti

Con il supporto dei propri consulenti Luca e Beatrice verificano che il tipo di immobile disponga dei prerequisiti necessari per accedere al superbonus:

- Trattasi di una abitazione «singola» (cat. A2);

- L’immobile non presenta abusi edilizi (viene raccolto il certificato di conformità urbanistica);

- Dalla verifica dell’APE iniziale e previsionale, considerando gli interventi ipotizzati, si evidenzia un sicuro incremento di 2 classi energetiche;

- Il Comune ha rilascio il PDC come intervento di ristrutturazione edilizia.

Le immagini e l'approfondimento sono tratti dal VideoCorso - Novità superbonus 110%, un webinar gratuito che da diritto a 2 crediti formativi ODCEC, sulle ultime novità del superbonus 110% con lo sviluppo di un caso reale, del Dott. Alessandro Pegoraro e Dott. Luigi Dalla Vecchia.

L'esempio pratico trattato nel webinar, è stato sviluppato utilizzando il "Software in Cloud Superbonus 110 per cento: calcolo del beneficio" per agevolare professionisti e cittadini nella simulazione del calcolo delle detrazioni spettanti per le diverse tipologie di interventi agevolabili al 110%.

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Conto Termico 3.0 | Excel

- Detrazioni su Immobili 2026 | Excel

- Calcolo valore usufrutto e rendite 2026 | Excel

- Calcolo imposte e agevolazioni acquisto prima casa | Excel

- Gestione degli immobili per conto del proprietario | eBook

- Le agevolazioni prima casa | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Guida alla compravendita immobiliare | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Come sanare gli abusi edilizi | Libro

- Bonus in edilizia - dalla scelta al contenzioso - carta

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.

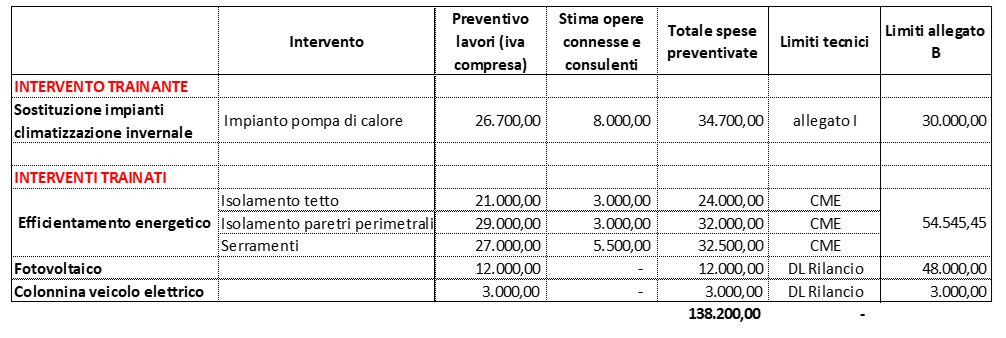

2) Superbonus 100% un caso reale: dettaglio degli interventi ipotizzati

Gli interventi ipotizzati riguardano prevalentemente l’efficientamento energetico dell’edificio, mentre dal punto di vista della sicurezza sismica, l’edificio si presenta già in buono stato.

I proprietari quindi intendono:

- garantire l’isolamento termico delle superfici opache (copertura e pareti perimetrali), nel rispetto delle trasmittanze richieste per la zona climatica di riferimento;

- sostituire l’attuale impianto di riscaldamento (radiatori) con un impianto a pavimento alimentato da pompa di calore (funzionale sia al riscaldamento, che al raffrescamento che per la fornitura di acqua calda sanitaria);

- installare un impianto fotovoltaico e aggiungere una colonnina di ricarica per veicoli elettrici.

Isolamento termico delle superfici opache:

- Isolamento copertura (tetto): impermeabilizzazione, manto di copertura con tegole, pacchetto copertura in legno, lattoneria, ecc,

- Isolamento pareti perimetrali: impermeabilizzazione, cappotto EPS, isolamento imbotti finestre, ecc.

I limiti di spesa degli interventi sono verificati con CME tramite verifica dei prezzari regionali di riferimento.

Sostituzione impianto di climatizzazione invernale

- Rimozione impianto esistente (radianti – termosifoni)

- Installazione nuovo impianto di riscaldamento e raffrescamento a pavimento con pompa di calore

In questo caso il limite di spesa è stato verificato con dichiarazione fornita dal fornitore nel rispetto dei limiti previsti dall’allegato I del DM 06.08.2020:

- Pompa di calore aria/acqua: 9 Kw x 1300 €/kw = 11.700,00 € + IVA + spese accessorie;

- Prevedendo la sostituzione dell’impianto attuale con sistema radiante a pavimento si beneficia di un extra plafond di spesa di 150 €/mq: 100 mq x 150,00 € = 15.000,00 + IVA

Sostituzione serramenti

Il limite di spesa per la sostituzione dei serramenti viene verificato dal preventivo del fornitore dettagliato e comprensivo della messa in opera, rimozione finestre esistenti, ecc. il preventivo comprende anche il portoncino di ingresso blindato che è anch’esso rispettoso dei limiti di rendimento energetico. I limiti ex allegato I (che sono riferiti solo alla fornitura) risultano rispettati, in ragione dei mq interessati e considerando la zona climatica di riferimento.

Fotovoltaico e colonnina di ricarica di veicoli elettrici

Viene prevista l’installazione di un impianto fotovoltaico e di una colonnina di ricarica per veicoli elettrici.

I limiti di spesa sono previsti nel decreto rilancio (1600,00 € per kwp per il fotovoltaico e 3.000,00 € per la colonnina).

Ti consigliamo:

- Le agevolazioni prima casa | eBook 2025

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- IMU: tutte le novità 2025 | eBook

- Calcolo IMU 2025: acconto e saldo | Excel

- Guida alla compravendita immobiliare (eBook 2024)

- il foglio excel Calcolo imposte e agevolazioni acquisto prima casa

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus 110% in continuo aggiornamento.

Per la formazione continua ti segnaliamo il Corso Online IN DIRETTA del 19/06/2025 | IVA e Immobili: aspetti critici e soluzioni in attesa della riforma in arrivo - In fase di accreditamento

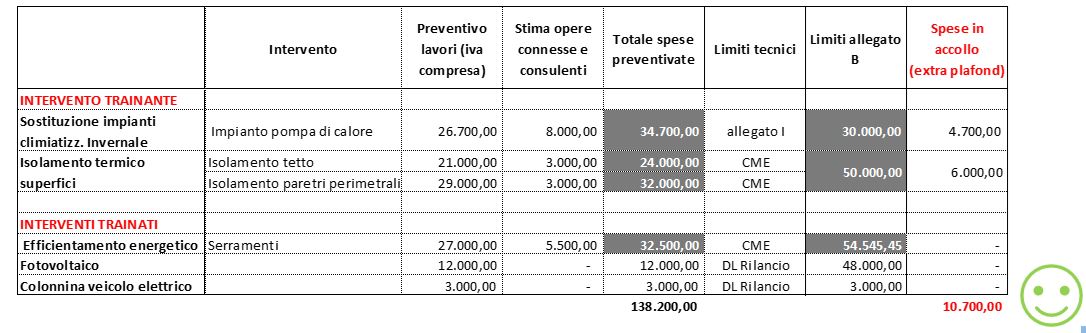

3) Superbonus 100% un caso reale: CME, verifica limiti di spesa e ottimizzazione utilizzo plafond

Viene raccolto un computo metrico estimativo di dettaglio degli interventi ipotizzati con verifica dei limiti di spesa.

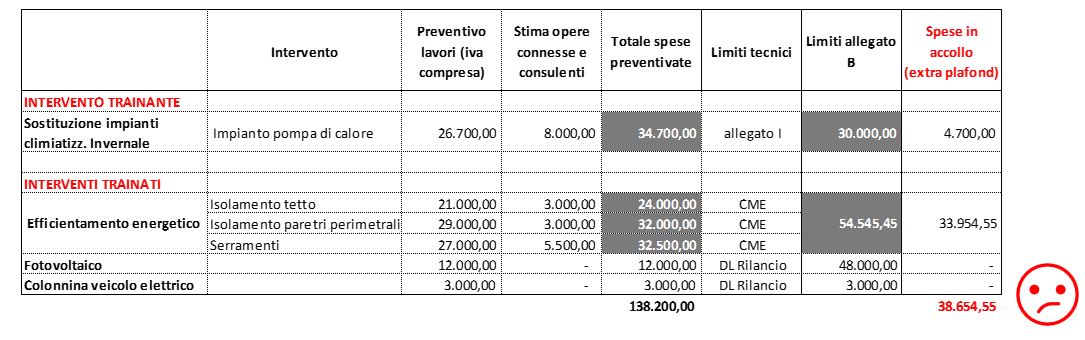

Dall’analisi del computo metrico si evidenzia un ammontare rilevante di spese in accollo (quindi oltre i plafond disponibili) per gli interventi trainati di efficientamento energetico. Infatti il limite di spesa di 54.545,45 euro riguarda cumulativamente sia le spese di isolamento delle superfici che le spese per gli infissi.

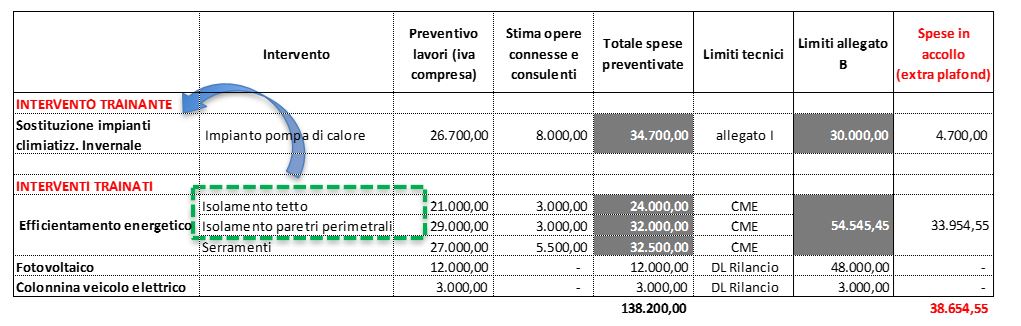

Tuttavia è possibile considerare gli interventi di isolamento delle superfici come interventi “trainanti” assieme alla sostituzione dell’impianto di climatizzazione invernale. In questo modo i plafond di spesa disponibile aumentano:

- 30.000 € come limite di spesa per l’impianto di climatizzazione (trainante)

- 50.000 € come limite di spesa per gli interventi di isolamento delle superfici (trainante)

- 54.545 € come limite di spesa per la sostituzione dei serramenti

Questo consente una ottimizzazione dei plafond disponibili con un evidente beneficio in termini di copertura delle spese sostenute (le spese in accollo infatti si riducono da 38.000 euro circa a 10.000 euro circa).

Viene così ridefinito l'assetto delle spese ottimizzando l'utilizzo del plafond e portando ad uno sforamento del plafond per un totale di spese eccedenti di 10.700,00 euro, sicuramente più ottimale rispetto ai precedenti 38.654,55 euro.

Da qui si evince quanto sia importante effettuare uno studio di fattibilità per ottimizzare anche l'utilizzo dei plafond di spesa, per questo motivo abbiamo sviluppato il nostro "Software in Cloud Superbonus 110 per cento: calcolo del beneficio" che consente di:

- Individuare gli interventi «trainanti» (o principali);

- Verificare la spettanza del super bonus anche per gli interventi «trainati» (o aggiuntivi);

- Determinare le detrazioni fiscali spettanti;

- Verificare la recuperabilità teorica della detrazione annua rispetto alla propria IRPEF lorda (test di incapienza);

- Simulare il costo netto dell’intervento sull’immobile e l’eventuale accollo di spesa.

Ti consigliamo:

- Le agevolazioni prima casa | eBook 2025

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- IMU: tutte le novità 2025 | eBook

- Calcolo IMU 2025: acconto e saldo | Excel

- Guida alla compravendita immobiliare (eBook 2024)

- il foglio excel Calcolo imposte e agevolazioni acquisto prima casa

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus 110% in continuo aggiornamento.

Per la formazione continua ti segnaliamo il Corso Online IN DIRETTA del 19/06/2025 | IVA e Immobili: aspetti critici e soluzioni in attesa della riforma in arrivo - In fase di accreditamento

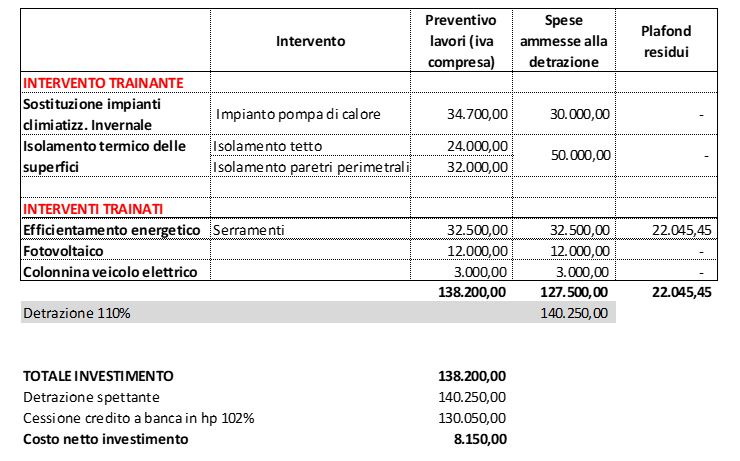

4) Superbonus 100% un caso reale: costo netto investimento

Nel caso prospettato le spese ammesse in detrazione sono pari a 127.500,00 euro, pertanto la detrazione pari al 110% ammonta a 40.250,00 euro.

Successivamente si valuterà se il contribuente ha la capacità reddituale di assorbire tale credito in dichiarazione, altrimenti si opterà per la cessione del credito.

In quest'ultima ipotesi di cessione del credito ad una banca, ipotizzando che quest'ultima riconosca al contribuente un 102% del credito ceduto da quest'ultimo, quindi un importo pari a 130.050,00 euro, il contribuente a fronte della cessione avrà un costo netto dell'investimento di 8.150,00 euro (138.200,00 - 130.050,00 euro).

Ricordiamo che la cessione (o lo sconto) devono essere comunicati all’Agenzia Entrate mediante apposito modello, esclusivamente in via telematica, mediante il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate oppure mediante i canali telematici dell’Agenzia delle entrate.

Il modello deve essere inviato entro il 16/03 dell’anno successivo al sostenimento delle spese (per le spese sostenute nel 2020 la presentazione era stata prorogata al 15 aprile 2021).

Per approfondire leggi anche:

- Superbonus 110%: tutte le fasi operative da seguire

- Superbonus 110 e le alternative alla detrazione: cessione del credito e sconto in fattura

- Superbonus: aspetti contabili dello sconto in fattura e della cessione del credito

- Superbonus 110%: i commercialisti e il visto di conformità

- Superbonus 110: arriva la proroga al 2023 nelle linee guida del Recovery Plan

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Cessione immobile ristrutturato con Superbonus | Excel

- Come sanare gli abusi edilizi | Libro

- Gestione degli immobili per conto del proprietario | eBook

- Guida pratica al decreto Salva Casa | eBook

- Decreto Salva Casa: commento, guida e riflessioni | eBook

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.