Per i dividendi su partecipazioni non black list percepiti dal 1.1.2018, si applica la ritenuta a titolo di imposta del 26%, indipendentemente dall’entità della partecipazione detenuta (partecipazioni qualificate e non qualificate).

Per quanto riguarda la tassazione dei dividendi esteri, se percepiti direttamente dal contribuente senza applicazione di ritenuta da parte di un intermediario finanziario residente, si deve applicare l’art. 18 del TUIR secondo cui il contribuente deve applicare un’imposta sostitutiva delle imposte sui redditi pari al 26% dell’ammontare percepito.

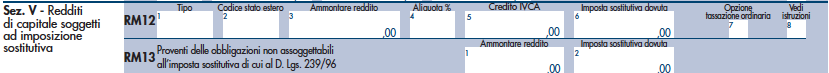

Sia nelle istruzioni al modello redditi 2020 – sezione V del quadro RM – sia nella recente risposta ad interpello del 21 aprile 2020, l’Agenzia delle Entrate sostiene che l’ammontare da tassare in tale quadro sia il lordo percepito, a nulla rilevando le eventuali ritenute subite dal contribuente all’estero.

Quindi, nel rigo RM12 del modello REDDITI 2020 dovrà essere indicato l’ammontare lordo degli interessi percepiti dal contribuente.

Si tenga presente che la persona fiscica residente in Italia e titolare di partecipazioni estere, un tempo nella sola misura in cui non qualificate, oggi e a regime quale che sia l’entità della sua azione o quota, trova un parziale ristoro allo scenario innanzi descritto in sede di incasso di utili assoggettati a ritenuta in uscita nello Stato di localizzazione della società: in tale evenienza, infatti, sul presupposto che trattasi di dividendi non originati da imprese che beneficiano di regimi fiscali privilegiati, gli intermediari che intervengono nella relativa riscossione operano una ritenuta a titolo d’imposta nella misura del 26%, ex art. 27, comma 4 del DPR 600/73, applicata, così recita il successivo comma 4-bis, “al netto delle ritenute applicate dallo Stato estero”.

Le conseguenze derivanti in tale contesto dall’irrecuperabilità della eventuale tassazione subita oltreconfine, a mezzo dell’ordinario credito d’imposta ex art. 165 del TUIR, sono quindi parzialmente attenuate dall’applicazione della ritenuta in commento sull’importo degli utili effettivamente incassato (al netto, cioè, dell’eventuale imposizione scontata fuori dall’Italia).

Completa il quadro la previsione di cui al comma 5 della norma secondo cui, lo si segnala per completezza, la ritenuta non è operata qualora la persona fisica residente dichiari all’atto della percezione che gli utili riscossi sono relativi alla propria attività di impresa.

Quindi, solo nel caso di intervento dell’intermediario residente si può applicare questa disposizione.

Per quanto riguarda invece l’eventuale recupero di ritenute estere subite dal contribuente, si segnala che l’art. 10 delle convenzioni internazionali contro le doppie imposizioni stipulate dall’Italia (conforme allo schema generale del modello OCSE) prevede un’attenuazione del prelievo alla fonte sui dividendi erogati da un soggetto residente in uno Stato contraente e percepiti da un soggetto residente nell’altro Stato che ne sia il beneficiario effettivo (normalmente le aliquote applicabili vanno dal 10% al 15%).

In sostanza, non viene stabilito il principio della tassazione dei dividendi, in via esclusiva, né nello Stato di residenza del beneficiario né nello Stato nel quale è residente la società che eroga i dividendi.

La possibilità per il contribuente residente di detrarsi dalle imposte sui redditi italiane la tassazione scontata oltreconfine, per come legittimata dall’eventuale Convenzione esistente, è subordinata, tra le altre, alla condizione per cui i redditi prodotti all’estero concorrano alla formazione del reddito complessivo.

In ragione di tale condizione, non superabile in via pattizia, le fattispecie assoggettate in Italia a ritenuta a titolo d’imposta, a imposizione sostitutiva o ancora a tassazione separata vedono strutturalmente irrisolto il problema della doppia imposizione giuridica, tipico appunto degli scenari di fiscalità internazionale.