Le società sono in dirittura d’arrivo per la chiusura del bilancio per l’esercizio amministrativo al 31 dicembre 2024. Quali regole contabili bisogna seguire nell’ipotesi di passaggio del bilancio (individuale o consolidato) redatto secondo i principi contabili internazionali IAS/IFRS per i periodi precedenti, ai principi contabili nazionali OIC[1]?

L’OIC 33 disciplina le regole contabili specifiche per le società che applicano retroattivamente i principi contabili nazionali alla data di chiusura del primo bilancio OIC adopter, salvo i casi in cui ciò risulti:

- non fattibile nonostante ogni ragionevole sforzo, o

- eccessivamente oneroso, oppure

- gli effetti siano irrilevanti.

Il principio non si applica alle fattispecie di cambiamento di principi contabili adottati da una società che già applicano i principi contabili OIC. Tali cambiamenti sono soggetti:

- alle previsioni dell’OIC 29 “Cambiamenti di principi contabili, cambiamenti di stime contabili, correzione di errori, fatti intervenuti dopo la chiusura dell’esercizio”; e

- a specifiche previsioni dei singoli principi contabili OIC.

[1] Per le società che passano ai principi contabili nazionali dai principi contabili IAS/IFRS indicate dall’art. 2-bis del D.lgs. 38/2005, le componenti del saldo di cui al paragrafo 17, determinate sulla base dell’applicazione retroattiva dei principi contabili nazionali, seguono le regole dell’articolo 7-bis del D.lgs. 38/05

Ti segnaliamo i seguenti eBook e Libri di carta:

- Il Bilancio | Libro di carta

Il manuale è complementare a MIA SUMMA Bilancio, l’esclusivo chatbot AI che offre risposte puntuali a specifiche esigenze operative. - La Chiusura del Bilancio al 31.12.2025 - Libro di carta

- Manuale delle scritture contabili 2026 | Libro di carta

- Principi contabili nazionali | eBook 2026

- Perdite su crediti e svalutazioni | eBook 2026

- Scritture di assestamento (eBook 2025)

i nostri Corsi online:

- Bilancio d’esercizio 2025: novità, problemi e soluzioni

- ASD e ETS: il bilancio in pratica | Corso online

- Bilanci e Dichiarazioni con l'AI per Commercialisti

e utili fogli excel:

- Bilancio Associazioni sportive dilettantistiche | Excel

- Bilancio Enti del Terzo Settore | Excel

- Rendicontazione di Sostenibilità PMI | Conforme VSME

- Gestione controlli inventario di magazzino | Excel

- Impairment test OIC 9 - perdite durevoli | Excel

- Gestione fiscale del fondo svalutazione crediti | Excel

- Gestione Leasing Bilancio (Excel)

- Fiscalità anticipata e differita (Excel 2025)

- Iper ammortamento 2026 | Foglio Excel

- Calcolo ammortamento cespiti (Excel)

Scopri tutti gli ebook e le utilità nel Focus dedicato al Bilancio di Esercizio

1) Cambiamenti dei principi contabili: transizione e saldi d’apertura SP

Il passaggio retroattivo dai principi contabili IAS /IFRS agli OIC ha impatto sui saldi di apertura dello stato patrimoniale. In applicazione del principio OIC 33, la società determina lo stato patrimoniale, il conto economico ed il rendiconto finanziario del periodo comparativo e redige lo stato patrimoniale di apertura:

- rilevando le solo attività e le passività che soddisfano i criteri di rilevazione iniziale previsti dai principi contabili nazionali;

- le attività e le passività che non soddisfano i suddetti criteri devono essere eliminate;

- riclassifica le attività, le passività e le voci di patrimonio netto quando necessario per il rispetto dei criteri di rilevazione iniziale previsti dai principi contabili nazionali;

- applica criteri di valutazione previsti dai principi contabili nazionali.

Il saldo delle differenze patrimoniali derivante dall’applicazione del presente principio alla data di transizione è imputato a riserva di patrimonio netto al netto degli eventuali effetti fiscali.

Gli eventuali effetti fiscali sono determinati secondo le previsioni dell’OIC 25 “Imposte sul reddito”.

Della stessa autrice può interessarti anche:

- Rendicontazione sostenibilità e Modello di Business PMI

- Il Regime di Adempimento Collaborativo: Grandi Imprese e PMI

- Enti del Terzo settore: Regimi contabili. Iva e Imposte

- Revisione legale Bilancio degli Enti del Terzo Settore

Ti segnaliamo i seguenti eBook e Libri di carta:

- Il Bilancio | Libro di carta

Il manuale è complementare a MIA SUMMA Bilancio, l’esclusivo chatbot AI che offre risposte puntuali a specifiche esigenze operative. - La Chiusura del Bilancio al 31.12.2025 - Libro di carta

- Manuale delle scritture contabili 2026 | Libro di carta

- Principi contabili nazionali | eBook 2026

- Perdite su crediti e svalutazioni | eBook 2026

- Scritture di assestamento (eBook 2025)

i nostri Corsi online:

- Bilancio d’esercizio 2025: novità, problemi e soluzioni

- ASD e ETS: il bilancio in pratica | Corso online

- Bilanci e Dichiarazioni con l'AI per Commercialisti

e utili fogli excel:

- Bilancio Associazioni sportive dilettantistiche | Excel

- Bilancio Enti del Terzo Settore | Excel

- Rendicontazione di Sostenibilità PMI | Conforme VSME

- Gestione controlli inventario di magazzino | Excel

- Impairment test OIC 9 - perdite durevoli | Excel

- Gestione fiscale del fondo svalutazione crediti | Excel

- Gestione Leasing Bilancio (Excel)

- Fiscalità anticipata e differita (Excel 2025)

- Iper ammortamento 2026 | Foglio Excel

- Calcolo ammortamento cespiti (Excel)

Scopri tutti gli ebook e le utilità nel Focus dedicato al Bilancio di Esercizio

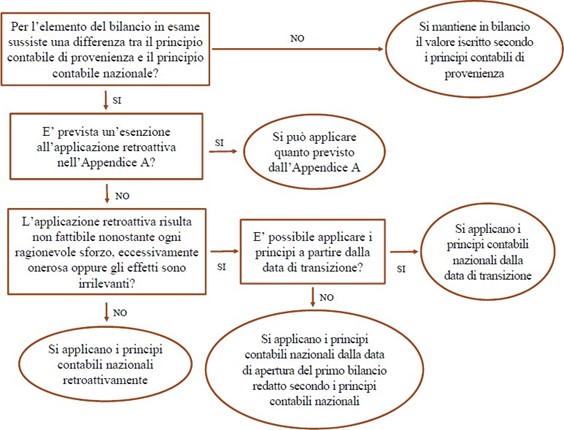

2) Cambiamenti dei principi contabili: la regola della retroattività

Il principio contabili OIC 33 specifica le modalità dell’applicazione retroattiva, e ammette specifiche esenzioni. È indicativo lo schema[1] di seguito rappresentato

[1] OIC 33, Rilevazione e valutazione iniziale.

Le regole di esenzione sono specificate nell’appendice A) del principio. Si rappresenta nel paragrafo successivo l’esenzione applicata alle aggregazioni aziendali.

Le regole di esenzione sono specificate nell’appendice A) del principio. Si rappresenta nel paragrafo successivo l’esenzione applicata alle aggregazioni aziendali.

Della stessa autrice può interessarti anche:

3) Cambiamenti dei principi contabili: esenzione retroattività per le aggregazioni aziendali. Esempio

A titolo esemplificativo uno dei casi applicativi relativi al passaggio da un bilancio redatto in conformità agli IAS/IFRS ad uno redatto sulla base dei principi contabili nazionali OIC, è riferibile all’operazione di aggregazione aziendali[1]. La società può decidere di non applicare retroattivamente i principi contabili nazionali alle aggregazioni aziendali contabilizzate secondo il set di regole contabili seguito nel bilancio precedente. In detta ipotesi, la società non potrà applicare l’esenzione alle altre eventuali aggregazioni aziendali intervenute successivamente fino alla data di transizione ai principi contabili nazionali.

Si ipotizzi che la società “A” abbia effettuato tre aggregazioni aziendali: la prima nell’anno 2021, la seconda nell’anno 2022, la terza nell’anno 2023.

Al momento del passaggio ai principi contabili nazionali, 1° gennaio anno 2024 la società decide di avvalersi dell’esenzione prevista dal principio OIC 33 e decide di rideterminare l’aggregazione aziendale verificatasi il 30 giugno dell’anno 2022 (la seconda). Di conseguenza, la società ridetermina tutte le aggregazioni aziendali che hanno avuto luogo successivamente al 30 giugno dell’anno 2022.

Per quanto riguarda l’aggregazione aziendale per cui la società potrà avvalersi dell’esenzione (la prima), coerentemente a quanto detto sopra, la società deve verificare che le attività e le passività iscritte in bilancio alla data di contabilizzazione dell’aggregazione stessa, abbiano i requisiti per essere iscritte come attività o passività in base ai principi contabili nazionali.

[1] Altre ipotesi di esenzione disciplinate dal principio riguardano le rimanenze di magazzino, il bilancio consolidato, i titoli di debito e partecipazioni, l’eliminazione di crediti e debiti.

Della stessa autrice può interessarti anche:

4) Cambiamenti dei principi contabili: l’informativa in Nota Integrativa

L’informativa in nota integrativa include le ragioni che hanno condotto al passaggio ai principi contabili nazionali e la data di transizione, rappresentando in formato tabellare:

- la riconciliazione del patrimonio netto dalla quale si evincano le principali differenze dovute al passaggio ai principi contabili nazionali che hanno comportato una rettifica dei saldi alla data di transizione ed alla data di chiusura del bilancio comparativo nonché una riconciliazione del conto economico comparativo e di quello complessivo qualora presentato in base al precedente set di principi contabili. Tali differenze sono esposte al lordo del relativo effetto fiscale, con separata evidenza dello stesso. Se la società ha presentato un rendiconto finanziario in base ai precedenti principi contabili, illustra anche le rettifiche di rilievo apportate al rendiconto;

- l’elenco delle voci di bilancio per la determinazione delle quali la società si è avvalsa delle esenzioni previste nell’Appendice A);

- l’elenco delle voci di bilancio e le motivazioni per cui la determinazione retroattiva è risultata non fattibile nonostante ogni ragionevole sforzo, eccessivamente onerosa oppure gli effetti sono irrilevanti;

- qualora la società si sia avvalsa dell’esenzione per le aggregazioni aziendali, dovrà fornire indicazioni in nota integrativa circa le modalità di determinazione della vita utile dell’avviamento (in applicazione dell’OIC 24 “Immobilizzazioni Immateriali”).

Della stessa autrice può interessarti anche: