Con un provvedimento del 12 ottobre 2020, l’agenzia delle entrate ha reso pubbliche le specifiche tecniche correlate al modello per l’esercizio della scelta di cui all’art. 121, DL 34/2020 (cessione del credito o sconto in fattura).

Il provvedimento dell’agenzia delle entrate pubblicato il 12 ottobre 2020, prevede un piccolo ritocco rispetto alla modulistica precedente dell’8 agosto 2020 oltre che emana le specifiche tecniche già in previsione nel provvedimento dell’8 agosto.

L'articolo continua dopo la pubblicità

Ti potrebbe interessare l'e-book La cessione dei crediti (eBook 2020)

Visita il Focus dedicato al Superbonus 110%

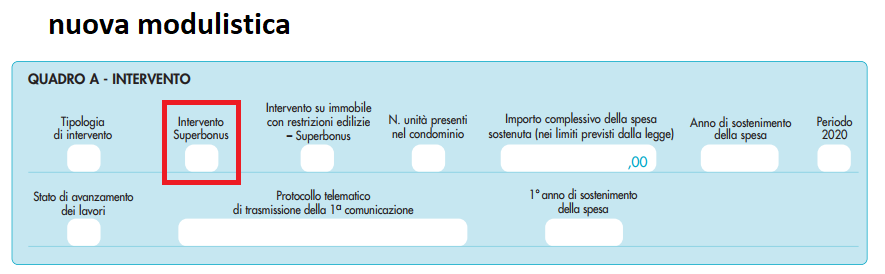

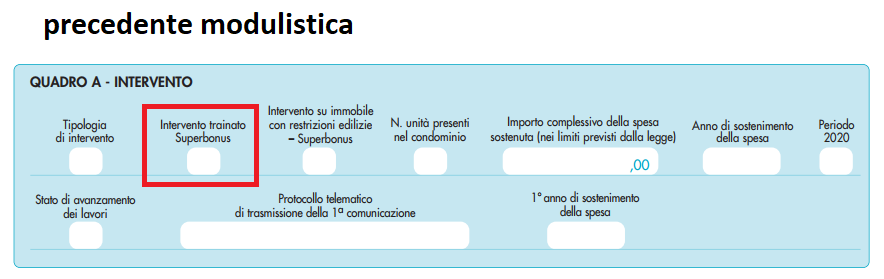

1) La novità della modulistica

Il campo del quadro A, inizialmente denominato “Intervento trainato Superbonus” è stato rinominato “Intervento Superbonus”;

Conseguentemente anche le istruzioni relative a tale campo vengono modificate senza alterarne l’originario significato.

Il campo interessato dalla modifica va comunque compilato quando l’intervento prescelto nel campo “Tipologia intervento” sia un intervento trainato (ossia un intervento di efficienza energetica, di installazione di impianti fotovoltaici e relativi sistemi di accumulo integrativi, oppure di installazione di colonnine di ricarica) eseguito congiuntamente ad uno degli interventi trainanti o sia un intervento antisismico in zona sismica 1, 2 o 3,ammesso al Superbonus.

Gli aspetti più importati giungono dalle specifiche tecniche che impartiscono istruzioni ben precise, in alcuni casi già evidenziati anche dalle istruzioni alla compilazione della modulistica.

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Conto Termico 3.0 | Excel

- Detrazioni su Immobili 2026 | Excel

- Calcolo valore usufrutto e rendite 2026 | Excel

- Calcolo imposte e agevolazioni acquisto prima casa | Excel

- Gestione degli immobili per conto del proprietario | eBook

- Le agevolazioni prima casa | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Guida alla compravendita immobiliare | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Come sanare gli abusi edilizi | Libro

- Bonus in edilizia - dalla scelta al contenzioso - carta

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.

2) L’indicazione dei codici fiscale deve essere esatta

Tutti i codici fiscali presenti nella comunicazione devono essere formalmente corretti ed avere una corrispondenza nell’Anagrafe tributaria. La non corrispondenza anche uno solo di essi determina lo scarto della comunicazione.

In particolare in sede di indicazione dei codici fiscali dei beneficiari, nella sezione II del modulo, è necessario che questi ultimi siano presenti in Anagrafe tributaria al 1 gennaio dell’anno a cui la spesa oggetto del modulo si riferisce.

A tal proposito occorre distinguere due situazioni.

- Beneficiario/persona fisica: il codice fiscale deve risultare appartenente ad un soggetto non deceduto alla data del 1° gennaio dell’anno di spesa indicato (quadro A – 1° anno di sostenimento della spesa).

- Beneficiario/persona giuridica: il soggetto non deve essere estinto alla data del 1° gennaio dell’anno di spesa indicato (quadro A – 1° anno di sostenimento della spesa).

La non presenza del soggetto in anagrafe tributaria determina lo scarto della comunicazione.

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Cessione immobile ristrutturato con Superbonus | Excel

- Come sanare gli abusi edilizi | Libro

- Gestione degli immobili per conto del proprietario | eBook

- Guida pratica al decreto Salva Casa | eBook

- Decreto Salva Casa: commento, guida e riflessioni | eBook

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.

3) Invio telematico e visto di conformità

Nel caso di comunicazione relativa ad un soggetto beneficiario (compilazione della sezione “dati del beneficiario”) la comunicazione dovrà essere inviata esclusivamente dal soggetto che appone il visto di conformità.

Mentre nel caso di una comunicazione relativa ad un condominio (sezione “condomino” nel caso di effettuazione di interventi sulle parti comuni condominiali)) la comunicazione potrà essere inviata in alternativa:

- dal soggetto che appone il visto

- da un amministratore di condominio

- da un condòmino incaricato in caso di condominio minimo anche se non abilitati all’apposizione del visto.

In questo secondo caso nella sezione del visto dovrà essere indicato il codice fiscale del soggetto che lo appone.

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Come sanare gli abusi edilizi | Libro

- Gestione degli immobili per conto del proprietario | eBook

- Guida alla compravendita immobiliare (eBook)

- Calcolo imposte e agevolazioni acquisto prima casa (Excel)

- Le agevolazioni prima casa (eBook)

- Bonus in edilizia - dalla scelta al contenzioso - carta

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.

4) Comunicazione in caso di SAL

Se l’opzione è esercitata relativamente ad un (SAL) deve essere indicato nel campo “Stato di avanzamento lavori” il numero corrispondente al SAL medesimo. Per gli stati di avanzamento lavori sarà necessario anche indicare il protocollo telematico e l’anno di sostenimento della spesa riportati nella prima comunicazione (ossia quella relativa al primo SAL).

Per approfondire ti consigliamo:

- Conto Termico 3.0 | eBook

- Bonus casa 2025: guida pratica alle detrazioni | eBook

- Superbonus 2025 | eBook

- Come gestire il contenzioso dei bonus edilizi | Libro

- Come sanare gli abusi edilizi | Libro

- Gestione degli immobili per conto del proprietario | eBook

- Guida alla compravendita immobiliare (eBook)

- Calcolo imposte e agevolazioni acquisto prima casa (Excel)

- Le agevolazioni prima casa (eBook)

- Bonus in edilizia - dalla scelta al contenzioso - carta

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus, Cessione del Credito in continuo aggiornamento.

5) Sostituzione ed annullamento della comunicazione

- La sostituzione di una comunicazione può essere richiesta entro il 5 del mese successivo quello di invio della comunicazione da sostituire. Da ricordare che l’invio di una comunicazione sostitutiva oltre il termine del giorno 5 del mese successivo determina lo scarto della sostitutiva medesima.

- È anche possibile annullare integralmente una comunicazione precedentemente inviata trasmettendo la comunicazione di annullamento.