Nella compilazione del modello di dichiarazione IVA 2020 occorre prestare attenzione a determinati aspetti, in particolare per quanto riguarda i produttori agricoli e coloro che esercitano attività connesse. Prima di entrare nel merito, ricordiamo che si considerano produttori agricoli:

- i soggetti che esercitano le attività indicate nell’art. 2135 del codice civile e quelli che esercitano attività di pesca in acque dolci, di piscicoltura, di mitilicoltura, di ostricoltura e di coltura di altri molluschi, crostacei, nonché di allevamento di rane;

- gli organismi agricoli di intervento, o altri soggetti per loro conto, che effettuano cessione di prodotti in applicazione di regolamenti dell’Unione europea concernenti l’organizzazione comune dei mercati dei prodotti stessi;

- le cooperative, i loro consorzi, associazioni e loro unioni costituite e riconosciute ai sensi della legislazione vigente che effettuano cessioni di beni prodotti prevalentemente dai soci, associati o partecipanti, nello stato originario o previa manipolazione o trasformazione, gli enti che provvedono per legge, anche previa manipolazione o trasformazione, alla vendita collettiva per conto dei produttori. Gli organismi associativi che provvedono alla vendita di prodotti agricoli prevalentemente prodotti dai soci applicano il regime speciale di detrazione sulla totalità delle cessioni di prodotti agricoli ed ittici rientranti fra quelli elencati nella tabella A, parte I, allegata al d.P.R. n. 633 del 1972.

Ti consigliamo il tool Modello Iva 2026 | Foglio Excel utile supporto operativo nel procedimento di predisposizione e controllo del Modello IVA 2026, attraverso fogli di lavoro per la precompilazione automatica dei quadri più rilevanti del modello.

Potrebbero interessarti i seguenti prodotti:

1) Modello IVA 2020: agricoltori esonerati

In generale, sono esonerati dal versamento dell’imposta e da tutti gli obblighi documentali e contabili, compresa pertanto la dichiarazione annuale, i produttori agricoli che nel 2019 hanno realizzato un volume d’affari non superiore a euro 7.000.

Il volume d’affari deve essere costituito per almeno due terzi da cessioni di prodotti agricoli ed ittici compresi nella prima parte della tabella A allegata al d.P.R. n. 633 del 1972. Per il volume d'affari si rimanda all'articolo Come calcolo il volume d'affari nella dichiarazione IVA 2020?

2) Dichiarazione IVA 2020: quadri da compilare per gli agricoltori

In base alle tipologie di produttori agricoli in cui si ricade, è necessario compilare determinati quadri della dichiarazione IVA 2020. In particolare, la categoria dei produttori agricoli può essere divisa tra:

- produttore agricolo con un volume d'affari minore o uguale a 7.000 euro e che effettua cessioni agricoli per un valore maggiore o uguale dei 2/3 del volume d'affari;

- produttore agricolo esonerato che ha superato il limite di 1/3 per le operazioni diverse da quelle agricole;

- produttore agricolo in regime speciale ordinario in quanto ha un volume d'affari maggiore di 7.000 euro;

-

le cooperative e gli altri soggetti di cui alle lett. b) e c) art. 34.

Di seguito un prospetto con i quadri da compilare in base alla tipologia di produttore agricolo.

|

Produttore Agricolo Vol. Aff. ≤ 7.000 euro cessioni agricole ≥ 2/3 Vol. Aff. |

ESONERATO DALLA COMPILAZIONE DELLA DICHIARAZIONE | ||||

|

Produttore Agricolo esonerato che ha superato il limite di 1/3 per le operazioni diverse da quelle agricole |

VE Sez. 1 Operazioni agricole con percentuali di compensazione |

VE Sez. 2 Operazioni diverse con aliquote proprie |

VF Acquisti registrati |

VH NO |

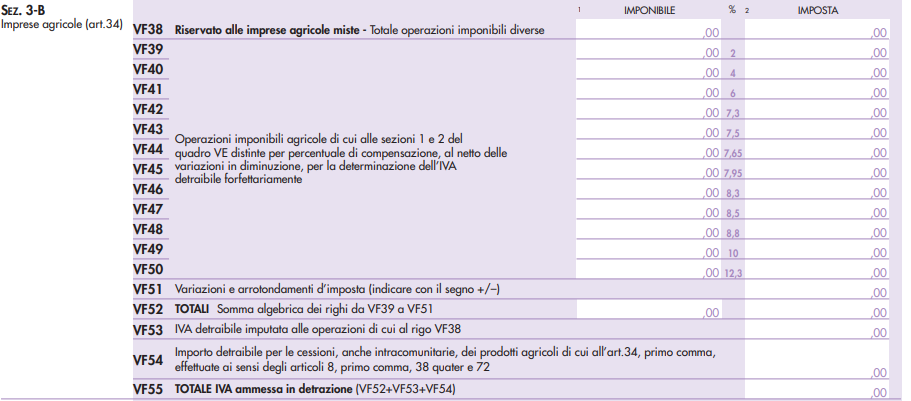

VF Sez. 3-B VF38 (da VE sez. 2) per operazioni diverse; VF53 detrazione spettante per operazioni indicate al VF38; da VF39 a VF50 (da VE sez. 1) VF54 detrazione IVA teorica |

|

Produttore Agricolo Vol. Aff. > 7.000 euro (regime speciale ordinario) |

VE Sez. 1 Conferimenti a cooperative con percentuali di compensazione |

VE Sez. 2 Cessioni di prodotti agricoli ad aliquota propria. Operazioni diverse ad aliquote proprie |

VF Acquisti registrati |

VH SI |

VF Sez. 3-B VF38 (da VE sez. 2) per operazioni diverse; VF53 detrazione spettante per operazioni indicate al VF38; VF39 a VF50 da VE sez. 1 e sez. 2 (per percentuali di compensazione corrispondenti) VF54 detrazione IVA teorica |

|

Cooperative e altri soggetti di cui alle lett. b) e c) art. 34 |

VE Sez. 1 Conferimenti a consorzi con percentuali di compensazione |

VE Sez. 2 Cessioni di prodotti agricoli ad aliquota propria. Operazioni diverse ad aliquote proprie |

VF Acquisti registrati |

VH SI |

VF Sez. 3-B VF38 (da VE sez. 2) per operazioni diverse; VF53 detrazione spettante per operazioni indicate al VF38; VF39 a VF50 da VE sez. 1 e sez. 2 (per percentuali di compensazione corrispondenti) VF54 detrazione IVA teorica |

3) Modello IVA 2020: quadro VF e IVA ammessa in detrazione

Le imprese agricole obbligate a compilare la sezione 3-B del quadro VF del modello di dichiarazione IVA 2020 rubricata appunto "Imprese agricole (Art. 34) " devono prestare attenzione ai seguenti aspetti:

- Il rigo VF38 è riservato alle imprese agricole miste, cioè a quelle imprese che hanno effettuato anche operazioni imponibili diverse da quelle indicate al comma 1 dell’art. 34 e al comma 1 dell’art. 34-bis, a fronte delle quali si detrae l’imposta relativa agli acquisti ed alle importazioni di beni non ammortizzabili e dei servizi esclusivamente utilizzati per la produzione dei beni e dei servizi che formano oggetto delle operazioni stesse. Si precisa che per la corretta individuazione delle suddette operazioni diverse occorre fare riferimento al concetto di attività agricole connesse dell’art. 2135 del codice civile. Infatti, nella nozione di imprenditore agricolo sono ricomprese per connessione tra le attività agricole, soggette al regime speciale IVA previsto dall’art. 34, tutte le attività esercitate dall’imprenditore agricolo e dirette alla manipolazione, conservazione, trasformazione, commercializzazione e valorizzazione a condizione che abbiano per oggetto “prevalentemente” prodotti ottenuti dalla coltivazione del fondo, del bosco o dell’allevamento di animali. In tutti i casi in cui viene, pertanto, soddisfatto il requisito della “prevalenza” dei beni di produzione propria rispetto a quelli acquisiti da terzi non trova applicazione la disciplina della cosiddetta “impresa mista”. Attenzione va prestata al fatto che resta esclusa dall’applicazione del regime speciale IVA previsto dall’art. 34 l’attività di mera commercializzazione di prodotti acquistati da terzi effettuata dallo stesso imprenditore agricolo, essendo priva di ogni legame di strumentalità e complementarietà con l’attività di coltivazione del fondo, del bosco e di allevamento.

- Nel rigo VF38 deve essere riportato l’ammontare imponibile e l’imposta delle cessioni di prodotti e servizi diversi da quelli agricoli (già compresi nella sezione 2 del quadro VE) effettuate dalle imprese agricole miste.

- L’imposta detraibile corrispondente a tali operazioni deve essere riportata al rigo VF53.

Corso Online ON DEMAND | Dichiarazione dei redditi dell’Imprenditore Agricolo su regimi fiscali, attività connesse e novità normative.

Ti consigliamo anche i nostri applicativi:

- Controllo di gestione Azienda agraria | Excel

- Guadagno netto del latte marginale (IOFC) | Excel

- ReddiPlant | Software in Cloud per calcolare il reddito agrario per le coltivazioni indoor con precisione e semplicità!

Ti potrebbero interessare anche i nostri eBook e Libri di carta:

- Aprire e gestire un agriturismo | Libro di carta

- Nuove misure per giovani e donne in agricoltura (eBook)

- Le agevolazioni in agricoltura (ebook 2025)

- Iva e regime fiscale in agricoltura (ebook 2023)

- Aprire un'azienda Zootecnica - Libro di Carta

- Vendita vino e bevande alcoliche in Italia e all'estero

- La vendita diretta in agricoltura (eBook)

Approfondisci: scopri tutti gli eBook e volumi dedicati al settore agricolo su ConsulenzaAgricola.it

4) Dichiarazione IVA 2020: attività agricole connesse

La legge finanziaria 2004 ha istituito un regime di detrazione IVA forfettizzato per gli imprenditori agricoli che svolgono le “attività dirette alla produzione di beni ed alla fornitura di servizi di cui al terzo comma dell’articolo 2135 del codice civile”.

Tale regime prevede che l’imposta dovuta venga determinata applicando una percentuale di detrazione forfettizzata, pari al 50 per cento, all’imposta relativa alle operazioni imponibili effettuate.

La circolare dell'Agenzia delle Entrate n. 6/2005, ha precisato che il regime introdotto dall’art. 34-bis si applica unicamente alle attività di fornitura di servizi svolte “mediante l’utilizzazione prevalente di attrezzature o risorse dell’azienda normalmente impiegate nell’attività agricola esercitata”.

Per quanto riguarda il regime contabile, nel caso di esercizio congiunto di

- attività agricola soggetta al regime speciale di cui all’art. 34

- e di attività di fornitura di servizi soggetta al regime di detrazione forfettizzata previsto dall’art. 34-bis

sussiste l’obbligo di adottare la contabilità separata. Si precisa che tale obbligo non sussiste nel caso in cui il contribuente decida di optare, relativamente ad entrambe le attività, per l’applicazione dell’imposta nei modi normali. Al riguardo, si evidenzia che

- la comunicazione dell’opzione deve essere effettuata barrando la casella 5 del rigo VO3. L’opzione è vincolante fino a revoca e comunque per almeno un triennio.

- la comunicazione della revoca si effettua barrando la casella 6 del rigo VO3.

L’adozione di contabilità separate comporta la compilazione da parte delle imprese agricole di due (o più) moduli per evidenziare distintamente i dati contabili relativi all’attività soggetta al regime speciale di cui all’art. 34 da quelli relativi all’attività soggetta al regime forfettario previsto dall’art. 34-bis. Si ricorda che il particolare regime disciplinato dall’art. 34- bis si rende applicabile anche alle prestazioni di servizi effettuate in via occasionale. In tale ipotesi non sussiste l’obbligo di istituire una contabilità separata ma viene in ogni caso richiesta l’annotazione separata delle predette operazioni.

Al fine di consentire ai contribuenti interessati la presentazione della dichiarazione annuale IVA mediante la compilazione di un unico modulo è previsto nella sezione 3-C del quadro VF, il rigo VF62. Gli acquisti afferenti tali operazioni vanno riportati nel rigo VF16, campo 1.

Nella tabella sottostante si forniscono chiarimenti sulle modalità di compilazione della dichiarazione da parte dei produttori agricoli che hanno applicato il regime speciale disciplinato dall’articolo 34-bis.

| ATTIVITA' ESERCITATE | MODALITA' DI COMPILAZIONE DELLA DICHIARAZIONE |

|

Attività agricola in regime art. 34 Attività agricola connessa in regime art. 34-bis |

Obbligo di adozione di contabilità separate 1 modulo attività agricola e compilazione sezione 3-B quadro VF 1 modulo attività agricola connessa e compilazione rigo VF30 casella 7 |

|

Attività agricola in regime art. 34 Operazioni occasionali in regime art. 34-bis |

Distinta annotazione delle operazioni in regime 34-bis 1 modulo comprendente sia i dati relativi all’attività agricola che i dati delle operazioni occasionali con applicazione dell’art. 34-bis attività agricola compilazione sezione 3-B quadro VF operazioni occasionali 34-bis compilazione rigo VF62 |

|

Attività agricola in regime ordinario su opzione Operazioni occasionali in regime art. 34-bis |

Distinta annotazione delle operazioni in regime 34-bis 1 modulo comprendente sia i dati relativi all’attività agricola che i dati delle operazioni occasionali con applicazione dell’art.34-bis operazioni occasionali 34-bis compilazione rigo VF62 |

Corso Online ON DEMAND | Dichiarazione dei redditi dell’Imprenditore Agricolo su regimi fiscali, attività connesse e novità normative.

Ti consigliamo anche i nostri applicativi:

- Controllo di gestione Azienda agraria | Excel

- Guadagno netto del latte marginale (IOFC) | Excel

- ReddiPlant | Software in Cloud per calcolare il reddito agrario per le coltivazioni indoor con precisione e semplicità!

Ti potrebbero interessare anche i nostri eBook e Libri di carta:

- Aprire e gestire un agriturismo | Libro di carta

- Nuove misure per giovani e donne in agricoltura (eBook)

- Le agevolazioni in agricoltura (ebook 2025)

- Iva e regime fiscale in agricoltura (ebook 2023)

- Aprire un'azienda Zootecnica - Libro di Carta

- Vendita vino e bevande alcoliche in Italia e all'estero

- La vendita diretta in agricoltura (eBook)

Approfondisci: scopri tutti gli eBook e volumi dedicati al settore agricolo su ConsulenzaAgricola.it