Viene pubblicata la Circolare n 22 del 28 luglio delle Entrate con chiarimenti sul bollo nel nuovo codice degli appalti.

Con il decreto legislativo 31 marzo 2023, n. 36, attuativo dell’articolo 1 della legge 21 giugno 2022, n. 78, recante delega al Governo in materia di contratti pubblici, è stato emanato il nuovo Codice dei contratti pubblici in aderenza, tra l’altro, alle direttive 2014/24/UE e 2014/23/UE del Parlamento europeo e del Consiglio del 26 febbraio 2014.

Il decreto legislativo prevede, tra le altre, disposizioni in materia di imposta di bollo relativa alla stipulazione del contratto, contenute nell’articolo 18, comma 10, nonché negli articoli e nella tabella di cui all’allegato I.4 al Codice medesimo.

Con la circolare in oggetto si forniscono chiarimenti in merito a:

- nuove modalità di calcolo,

- versamento dell’imposta di bollo,

con particolare riferimento all’ambito applicativo e alla decorrenza temporale delle stesse.

Ti potrebbero interessare i nostri Libri di carta:

- Fiscalità degli Appalti | Libro

- Sostenibilità e Appalti | Libro

- Contratti pubblici dopo il nuovo Codice - Sintesi e schemi

- Il codice dei contratti pubblici commentato con la giurisprudenza e la prassi

- Codice dei contratti pubblici | Libro di carta

- Codice dei contratti pubblici 2025 - Versione tascabile

- CCNL e costo della manodopera in appalti pubblici | Libro di carta

In materia di appalti consulta la sezione di corsi di formazione Maggioli CORSI FORMAZIONE APPALTI 2025

Per le novità sui contratti pubblici scarica GRATUITAMENTE:

- Le principali novità del Codice dei contratti pubblici | eBook

- Manuale di difesa per partecipanti alle gare di appalto | eBook

Scopri anche il nuovo periodico Le Gare d'Appalto dedicato alle imprese che partecipano agli appalti pubblici

1) Nuovo codice degli appalti: il bollo sul contratto

Ricordiamo che l’ambito di applicazione del Codice dei contratti pubblici è definito nell’articolo 13 del d.lgs. n. 36 del 2023.

Secondo il decreto i contratti pubblici sono «i contratti a titolo oneroso stipulati per iscritto tra uno o più operatori economici e una o più stazioni appaltanti e aventi per oggetto l’esecuzione di lavori, la fornitura di beni o la prestazione di servizi »

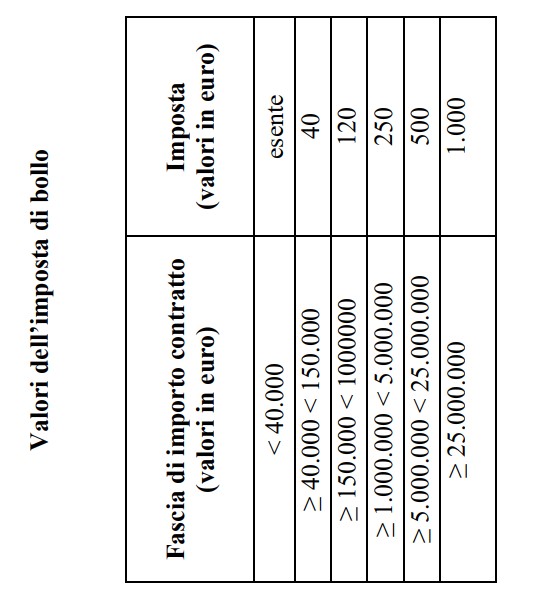

Il comma 10 dell’articolo 18 del Codice dispone che con «la tabella di cui all’allegato I.4 al codice è individuato il valore dell’imposta di bollo che l’appaltatore assolve una tantum al momento della stipula del contratto e in proporzione al valore dello stesso.

Con la medesima tabella sono sostituite le modalità di calcolo e versamento dell’imposta di bollo di cui al decreto del Presidente della Repubblica 26 ottobre 1972, n. 642, in materia di contratti pubblici disciplinati dal codice. In sede di prima applicazione del codice, l’allegato I.4 è abrogato a decorrere dalla data di entrata in vigore di un corrispondente decreto del Ministro dell’economia e delle finanze, che lo sostituisce integralmente anche in qualità di allegato al codice».

Con riferimento al piano degli adempimenti fiscali, la circoalre specifica che le novità in esame trovano applicazione solo al momento della stipula del contratto.

L’articolo 1, comma 1, dell’allegato I.4 al Codice, infatti, richiamando la formulazione del citato comma 10 dell’articolo 18, stabilisce che il «valore dell’imposta di bollo, che l’appaltatore è tenuto a versare al momento della stipula del contratto, è determinato sulla base della Tabella A annessa al presente allegato».

In particolare è stato introdotto un sistema semplificato, a scaglioni crescenti in proporzione al valore (importo massimo previsto) del contratto medesimo.

Vedi tabella seguente di cui all'allegato 4.1 al dlgs n 36/2023:

In materia di appalti consulta la sezione di corsi di formazione Maggioli CORSI FORMAZIONE APPALTI 2025

Vedi la nostra sezione dedicata agli appalti sempre aggiornata con nuovi e book e libri di carta

Per le novità sui contratti pubblici scarica GRATUITAMENTE:

- Le principali novità del Codice dei contratti pubblici | eBook

- Manuale di difesa per partecipanti alle gare di appalto | eBook

Scopri anche il nuovo periodico Le Gare d'Appalto dedicato alle imprese che partecipano agli appalti pubblici

2) Nuovo codice degli appalti: modalità di calcolo del bollo

La Circolare n 22 chiarisce che in relazione alla nozione di “importo massimo previsto”, menzionata dalla tabella (allegato I.4), si evidenzia che l’articolo 1, comma 2, dell’allegato I.4 al Codice prevede che l’imposta è determinata «in relazione all’importo massimo previsto nel contratto, ivi comprese eventuali opzioni o rinnovi esplicitamente stabiliti (…)».

Inoltre, l’articolo 147 , comma 4, del Codice dei contratti pubblici, ancorché con riferimento ai metodi di calcolo dell’importo stimato degli appalti ai fini dell’individuazione delle soglie di rilevanza, stabilisce che il calcolo dell’importo stimato di un appalto pubblico di lavori, servizi e forniture è basato sull’importo totale pagabile, «al netto dell’imposta sul valore aggiunto (IVA) (…)».

Il medesimo articolo 14, ai commi successivi, individua ulteriori criteri specifici per determinare l’importo stimato in relazione a varie fattispecie.

In coerenza con quanto espressamente stabilito da tale ultima disposizione e in considerazione della ratio della norma in commento, si ritiene, quindi, che, anche ai fini dell’individuazione dell’ammontare dell’imposta di bollo da assolvere in sede di stipula del contratto, il corrispettivo complessivamente previsto nel medesimo vada considerato al netto dell’imposta sul valore aggiunto.

Il successivo articolo 2, comma 1, dell’allegato I.4 prevede, inoltre, che il «pagamento dell’imposta di cui all’articolo 1 ha natura sostitutiva dell’imposta di bollo dovuta per tutti gli atti e documenti riguardanti la procedura di selezione e l’esecuzione dell’appalto, fatta eccezione per le fatture, note e simili di cui all’articolo 13, punto 1, della Tariffa, Parte I, allegata al decreto del Presidente della Repubblica 26 ottobre 1972, n. 642».

Da una lettura congiunta delle citate disposizioni, la circolare chiarisce quanto segue:

- alle fatture, alle note e agli altri documenti richiamati dall’articolo 13, punto 1, della Tariffa, Parte I, allegata al DPR 26 ottobre 1972, n. 6428 , continuano ad applicarsi le ordinarie modalità di calcolo e versamento dell’imposta di bollo,

- ad analoga conclusione si deve giungere in relazione agli altri atti e documenti, diversi da quelli sopra citati, che precedono il momento della stipula del contratto; ciò con riferimento a tutti gli operatori economici partecipanti alla procedura di selezione, salvo quanto espressamente previsto in favore dell’aggiudicatario, come si dirà nel prosieguo,

- per effetto delle novità introdotte con il nuovo Codice dei contratti pubblici, infatti, il pagamento assolto alla stipula del contratto dall’aggiudicatario ha natura di imposta di bollo dovuta sugli atti riguardanti l’intera procedura, dalla selezione dell’operatore economico sino alla completa esecuzione del contratto, in sostituzione dell’imposta di bollo dovuta in forza del DPR n. 642 del 1972.

Il soggetto aggiudicatario, pertanto, al momento della stipula del contratto, assolve l’imposta da lui complessivamente dovuta, quantificandola secondo gli scaglioni stabiliti dalla tabella A di cui all’allegato I.4 al Codice, in relazione all’importo massimo previsto nel contratto medesimo.

Il predetto calcolo deve essere effettuato considerando a scomputo l’imposta di bollo già assolta nella fase precedente alla stipula del contratto, secondo la disciplina dettata in materia di imposta di bollo dal DPR n. 642 del 1972, fino a concorrenza dell’importo già dovuto.

Con riferimento alla fase successiva alla stipula del contratto, invece, non sono più previsti ulteriori versamenti dell’imposta di bollo da parte dell’aggiudicatario.

3) Nuovo codice degli appalti: aggiudicatario obbligato al versamento del bollo

Con riferimento ai soggetti passivi dell’imposta in commento, si evidenzia che il citato comma 10 dell’articolo 18 del d.lgs. n. 36 del 2023 pone l’onere del versamento a carico dell’aggiudicatario.

Atteso, tuttavia, che, in forza dello stesso comma 10, con la tabella di cui all’allegato I.4 al Codice sono sostituite le sole «modalità di calcolo e versamento dell’imposta di bollo» di cui al DPR n. 642 del 1972, si ritiene che debba restare ferma l’applicabilità del principio della solidarietà passiva nel pagamento del tributo e delle relative sanzioni, disciplinato dall’articolo 22 dello stesso DPR9

Si precisa, altresì, che, ai sensi dell’articolo 810 del DPR n. 642 del 1972, laddove le stazioni appaltanti siano amministrazioni dello Stato, l’imposta di bollo è sempre a carico degli appaltatori.

Per tutte le regole per il versamento leggi anche: Imposta di bollo appalti: regole e codice tributo per i pagamenti dal 01.07