L’articolo 1, comma 45, della Legge di bilancio 2022 ha modificato ed esteso la disciplina del credito d'imposta per gli investimenti in ricerca e sviluppo, in transizione ecologica, in innovazione tecnologica 4.0 e in altre attività innovative, di cui ai commi da 198 a 206 dell’articolo 1 della legge di bilancio 2020 (Legge n. 160 del 27 dicembre 2019).

La proroga dei benefici oltre il 2022 opera con tempistiche, misure e massimali differenziati, a seconda della tipologia di investimenti.

Per l’anno 2022 si mantiene comunque la stessa misura e lo stesso limite massimo disposto dalla legislazione vigente

L'articolo continua dopo la pubblicità

Segnaliamo l'e-book 2022 Crediti d'imposta per ricerca e sviluppo: disciplina, criticità e sviluppi operativi in un eBook in pdf di 87 pagine.

Potrebbe interessare anche l'e-book Il nuovo Patent Box 2022: dalla detassazione del reddito alla super "deduzione" dei costi di ricerca e sviluppo

Questo articolo è un estratto della Circolare del Giorno 40 del 14 febbraio 2022 Credito di imposta R&S fino al 2024 disponibile anche nell'abbonamento alla Circolare del Giorno di Fiscoetasse

1) Tipologie di attività agevolate

Le tipologie di attività i cui costi permettono di usufruire del credito di imposta sono relative a investimenti in ricerca e sviluppo, in transizione ecologica, in innovazione tecnologica 4.0 e in altre attività innovative.

L’articolo 1, commi da 198 a 209, Legge 27 dicembre 2019 n. 160, indica come attività di:

- ricerca e sviluppo ammissibili al credito d'imposta, le attività di ricerca fondamentale, di ricerca industriale e sviluppo sperimentale in campo scientifico o tecnologico (comma 200);

- innovazione tecnologica ammissibili, quelle attività finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati, secondo quanto prevede il Manuale di Oslo (la principale fonte internazionale per le linee guida in materia di raccolta e analisi dei dati relativi alle attività innovative). In particolare, il manuale individua quattro tipi fondamentali di innovazione:

a) Innovazione di prodotto;

b) Innovazioni di processo;

c) Innovazioni di marketing;

d) Innovazioni organizzative (comma 201);

- attività innovative ammissibili, quelle orientate al design e all'ideazione estetica svolte dalle imprese operanti nei settori tessile e moda, calzaturiero, occhialeria, orafo, mobile, arredo, della ceramica e per la concezione e realizzazione di nuovi campionari (comma 202).

Ai fini della maggiorazione del credito in relazione alle attività di innovazione tecnologica, si considerano attività di innovazione tecnologica finalizzate al raggiungimento di obiettivi di innovazione digitale 4.0 i lavori svolti nell'ambito di progetti relativi alla trasformazione dei processi aziendali attraverso l'integrazione e l'interconnessione dei fattori, interni ed esterni all'azienda, rilevanti per la creazione di valore.

Ad esempio: l'integrazione, attraverso l'applicazione di tecnologie digitali, tra il sistema informatico (IT) e le fasi del processo di produzione di beni o servizi (Operations).

Si considerano attività di innovazione tecnologica finalizzate al raggiungimento di obiettivi di transizione ecologica i lavori svolti nell'ambito di progetti relativi alla trasformazione dei processi aziendali secondo i principi dell'economia circolare così come declinati nella comunicazione della Commissione europea (COM 2020) 98 dell'11 marzo 2020. Ad esempio: la realizzazione di catene del valore a ciclo chiuso nella produzione ed utilizzo di componenti e materiali, anche sfruttando opportunità di riuso e riciclo cross-settoriali.

Per ogni tipo di attività si indicano le spese ammissibili ai fini della determinazione della base di calcolo del beneficio e anche, in alcuni casi, i limiti percentuali rispetto al totale delle spese ammesse, che sono maggiorati nel caso di spese di personale sostenute per:

- giovani ricercatori (età non superiore a 35 anni, al primo impiego, in possesso di un titolo di dottore di ricerca o iscritti a un ciclo di dottorato presso un'università italiana o estera o in possesso di una laurea magistrale in discipline tecniche o scientifiche secondo la classificazione UNESCO Isced), assunti dall'impresa con contratto di lavoro subordinato a tempo indeterminato e impiegati in laboratori e altre strutture di ricerca situate nel territorio dello Stato;

- giovani specializzati (soggetti di età non superiore a 35 anni, al primo impiego, laureati in design e altri titoli equiparabili) assunti a tempo indeterminato e impiegati esclusivamente nei lavori di design e innovazione estetica in laboratori e altre strutture di ricerca situate nel territorio dello Stato.

Nel caso di attività di ricerca e sviluppo, ricevono una maggiorazione anche le spese per contratti di ricerca extra-muros stipulati con università e istituti di ricerca, a specifiche condizioni, nonché - secondo quanto introdotto con il D.L. n. 34/2020 (art. 38, comma 5) - con start-up innovative aventi sede nel territorio dello Stato.

Segnaliamo l'e-book 2022 Crediti d'imposta per ricerca e sviluppo: disciplina, criticità e sviluppi operativi Potrebbe interessare anche l'e-book Il nuovo Patent Box 2022: dalla detassazione del reddito alla super "deduzione" dei costi di ricerca e sviluppo Questo articolo è un estratto della Circolare del Giorno 40 del 14 febbraio 2022 Credito di imposta R&S fino al 2024 disponibile anche nell'abbonamento alla Circolare del Giorno di Fiscoetasse |

Ti segnaliamo il tool in excel per il controllo dell’equilibrio economico per le piccole imprese in regime di contabilità semplificata o forfettaria Check up Azienda - Impresa minore | Foglio Excel

Ti potrebbero interessare i nostri utili fogli Excel:

- Credito di imposta investimenti Transizione 5.0 (Excel)

- Certificazione contabile credito Transizione 5.0 | Excel

- Credito di imposta beni strumentali (Excel 2025)

Per approfondire i nostri pratici eBook:

2) La misura del credito di imposta nel 2022

Il credito di imposta è riconosciuto, fino al periodo di imposta in corso al 31 dicembre 2022, nelle misure indicate nella tabella sottostante.

Tipologia di spesa ANNO 2022 | % credito di imposta | Limite massimo annuale |

Attività di ricerca e sviluppo (comma 200) | 20% | 4 milioni di euro |

Attività di innovazione tecnologica (comma 201) | 10% | 2 milioni di euro |

Attività di innovazione tecnologica (comma 201) finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0 | 15% | 2 milioni di euro |

Attività di design ed ideazione estetica (comma 202) | 10% | 2 milioni di euro |

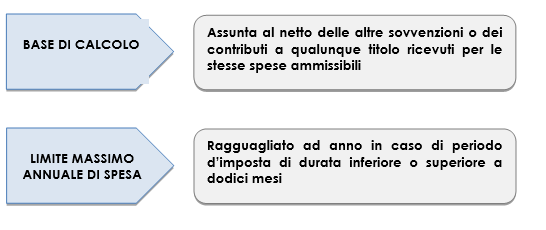

Nel rispetto dei massimali indicati e a condizione della separazione analitica dei progetti e delle spese ammissibili pertinenti alle diverse tipologie di attività, è possibile applicare il beneficio anche per più attività ammissibili nello stesso periodo d’imposta.

Il credito d’imposta è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile dell’imposta regionale sulle attività produttive di cui al periodo precedente, non porti al superamento del costo sostenuto.

Segnaliamo l'e-book 2022 Crediti d'imposta per ricerca e sviluppo: disciplina, criticità e sviluppi operativi in un eBook in pdf di 87 pagine. Potrebbe interessare anche l'e-book Il nuovo Patent Box 2022: dalla detassazione del reddito alla super "deduzione" dei costi di ricerca e sviluppo Questo articolo è un estratto della Circolare del Giorno 40 del 14 febbraio 2022 Credito di imposta R&S fino al 2024 disponibile anche nell'abbonamento alla Circolare del Giorno di Fiscoetasse |

3) Misure in vigore dal 2023 al 2031

La proroga dei crediti di imposta, ad opera dell’articolo 1, comma 45, della legge di bilancio 2022, prevede una diminuzione della percentuale del credito di imposta ed una variazione dei limiti di spesa, con un prolungamento del periodo agevolato per le spese in attività di ricerca e sviluppo. In particolare:

- il credito d'imposta, per investimenti in ricerca e sviluppo, viene prorogato sino al periodo d’imposta in corso al 31 dicembre 2031 mantenendo, fino al periodo di imposta in corso al 31 dicembre 2022, la misura di fruizione già prevista, pari al 20 per cento e nel limite di 4 milioni di euro. Per i successivi periodi d'imposta, fino al 2031, la misura è del 10 per cento e nel limite di 5 milioni di euro.

- il credito d'imposta per le attività di innovazione tecnologica e di design e ideazione estetica è prorogato fino al periodo d'imposta 2025, mantenendo, per i periodi d’imposta 2022 e 2023, la misura del 10 per cento e prevedendo successivamente, ossia per i periodi d'imposta 2024 e 2025, la misura del 5 per cento, fermo restando il limite annuo di 2 milioni di euro;

- per le attività di innovazione tecnologica finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0, il credito d'imposta è prorogato sino al periodo d’imposta 2025 ed è riconosciuto, per il periodo d’imposta 2022, nella misura già prevista, e pari al 15 per cento, nel limite di 2 milioni di euro. Per il periodo di imposta 2023 è riconosciuto in misura del 10 per cento nel limite massimo annuo di 4 milioni di euro e, per i periodi d'imposta 2024 e 2025, nella misura del 5 per cento sempre nel limite di 4 milioni.

Si riportano nella tabella sottostante le variazioni intervenute per ogni anno successivo al periodo d’imposta 2022.

TIPOLOGIA DI SPESA ANNO 2023 | % CREDITO DI IMPOSTA | LIMITE MASSIMO ANNUALE |

| ||

Attività di ricerca e sviluppo (comma 200) dimezzato rispetto al 2022 ma con limite di spesa aumentato | 10% | 5 milioni di euro |

| ||

Attività di innovazione tecnologica (comma 201) invariato rispetto al 2022 | 10% | 2 milioni di euro |

| ||

Attività di innovazione tecnologica (comma 201) finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0 ridotto rispetto al 2022 ma con limite di spesa raddoppiato | 10% | 4 milioni di euro |

| ||

Attività di design ed ideazione estetica (comma 202) invariato rispetto al 2022 | 10% | 2 milioni di euro |

| ||

TIPOLOGIA DI SPESA ANNI 2024-2025 | % CREDITO DI IMPOSTA | LIMITE MASSIMO ANNUALE | |||

Attività di ricerca e sviluppo (comma 200) invariato rispetto al 2023 | 10% | 5 milioni di euro | |||

Attività di innovazione tecnologica (comma 201) dimezzato rispetto al 2023 con limite invariato | 5% | 2 milioni di euro | |||

Attività di innovazione tecnologica (comma 201) finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0 dimezzato rispetto al 2023 con limite invariato | 5% | 4 milioni di euro | |||

Attività di design ed ideazione estetica (comma 202) dimezzato rispetto al 2023 con limite invariato | 5% | 2 milioni di euro | |||

A partire dal periodo di imposta successivo al 31 dicembre 2025 è previsto il credito di imposta esclusivamente per l’attività di ricerca e sviluppo.

TIPOLOGIA DI SPESA ANNO 2026-2031 | PERCENTUALE CREDITO DI IMPOSTA | LIMITE MASSIMO ANNUALE |

Attività di ricerca e sviluppo (comma 200) invariato rispetto al 2023 | 10% | 5 milioni di euro |