La vendita di opere d'arte, proprio per la peculiarità del bene oggetto di transazione, presenta aspetti fiscali da considerare sia quando viene esercitata in modo professionale, sia (ed in particolare), quando viene svolta in maniera occasionale.

L'attività svolta professionalmente come mercante d'arte o antiquario produce redditi d'impresa, anche se non è presente una vera organizzazione imprenditoriale (art.2195 c.c.). Pertanto essendo redditi di impresa si applicano le previsioni normative previste dal DPR 22/12/1986.

Quando questa attività viene svolta non abitualmente, si possono avere due diversi tipi di casistiche:

- quella in cui saltuariamente si acquistano e vendono opere d'arte per fini di lucro;

- quella in cui si ha ricevuto il bene in eredità, per donazione, per ritrovamento in casa, etc.

L'articolo continua dopo la pubblicità

Ti consigliamo:

1) La vendita di opere d'arte tra reddito diverso e reddito di impresa

L'attività svolta in relazione alla compravendita saltuaria per fini di lucro, può rientrare nei "redditi diversi" (art. 67 c.1 l.1 TUIR) a condizione che ci sia connessione tra pluralità di atti, un'attività anche se minima e relativo conseguimento del reddito.

Con la sentenza n°21776 del 20.10.2011 la Cassazione afferma che si devono “escludere quelle condotte che si esauriscono nel semplice atto traslativo del diritto a titolo oneroso, atteso che la predetta nozione implica necessariamente una pluralità di atti coordinati e diretti alla realizzazione del medesimo scopo che può trovare riscontro nel caso in cui si accerti la stretta relazione funzionale - verificata in base a concreti elementi circostanziali tra l'atto di acquisto a quello successivo di vendita, ovvero anche nel compimento di una serie di atti intermedi volti ad incrementare il valore del bene funzione della successiva vendita”.

Inoltre, sempre la Cassazione (sentenze n°2711/2006 e n°8196/2008) ha affermato che la compravendita di oggetti di antiquariato avrà rilevanza fiscale se gli importi generati sono rilevanti, indipendentemente dalla frequenza.

La precedente normativa fiscale , invece, assoggettava a Irpef “ le plusvalenze conseguite mediante operazioni poste in essere con fini speculativi e non rientranti fra i redditi d'impresa” (art. 76, DPR n°597/1973) e considerava, per il principio di presunzione assoluta, eseguiti con finalità speculative, la compravendita di oggetti d'arte, di antiquariato e in genere opere e beni da collezione, se il periodo intercorso tra l'acquisto e la vendita non superava i due anni

Per quanto riguarda l'attività di vendita dovuta all'acquisizione del bene in maniera casuale, si configura, in questo caso, solo un realizzo patrimoniale, non rilevante redditualmente, in quanto, come "redditi diversi " i redditi derivanti da attività commerciali non esercitate abitualmente, non trovano spazio in questa circostanza.

La linea di separazione tra attività d'impresa e quella svolta in maniera amatoriale è molto sottile, molti sono stati i casi in cui, sia la giurisprudenza, sia la prassi, hanno avuto da dibattere sulla qualifica di venditore di un'opera d'arte. L'AdE (Ris. del 24/01/2001 n°5) in merito al trattamento fiscale da applicare ai proventi derivanti dalla vendita all'asta di opere, ricevute a titolo di liberalita', da parte di una associazione senza scopo di lucro, ha stabilito che ".. l'operazione prospettata non realizzi una attivita' commerciale in quanto non e' ravvisabile nella stessa l'elemento dell'intermediazione nello scambio dei beni ma una semplice operazione di dismissione patrimoniale. Cio', beninteso, a condizione che la vendita all'asta non richieda l'impiego di mezzi organizzati professionalmente ne' assuma rilevanza autonoma nell'ambito di una iniziativa volta a liquidare beni acquisiti nella sfera della attivita' istituzionale propria dell'associazione."

Nel nostro ordinamento tributario esiste l'obbligo del monitoraggio fiscale per le opere e collezioni che si detengono oltre frontiera e sono considerati investimenti. Trattasi di beni, dunque, di natura patrimoniale che devono essere monitorati indipendentemente dalla produzione di reddito.

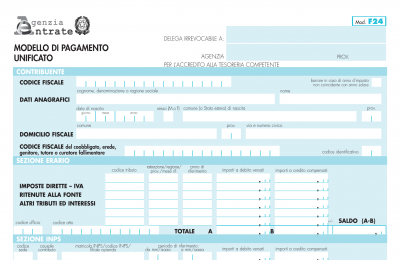

Tale obbligo viene assolto compilando il quadro "RW" presente nella dichiarazioni dei redditi.

Si ricorda, inoltre, che nel citato quadro "RW" vanno indicati oltre alle attività estere di natura finanziaria anche gli investimenti all’estero di altra natura, indipendentemente dalla effettiva produzione di redditi imponibili in Italia. Inoltre, vanno indicate anche le attività patrimoniali detenute per il tramite di soggetti localizzati in Paesi diversi da quelli collaborativi nonché in entità giuridiche italiane o estere, diverse dalle società, qualora il contribuente risulti essere "titolare effettivo".

Ti potrebbero interessare i seguenti ebook della Collana Facile per tutti: