L’indicatore noto come DSCR è da tempo utilizzato in ambito bancario, così come in specifici settori della finanza come il Project Financing, ma è soprattutto con l’avvento del nuovo Codice della Crisi e dell’Insolvenza (CCII) che se ne è cominciato a parlare in modo più diffuso in ambito professionale.

Iniziamo con il chiarire che DSCR è l’acronimo di Debt Service Cover Ratio, e rappresenta un indicatore finanziario prospettico volto a verificare la capacità dell’impresa di coprire, nel periodo preso in esame, le proprie obbligazioni di debito (quote capitale e oneri finanziari).

Il Gruppo di Lavoro del CNDCEC, inizialmente chiamato in causa dall’art. 13 co. 2 del D.Lgs. 12 gennaio 2019, n. 14 con il compito di elaborare gli indici necessari al completamento del sistema dell’allerta, aveva esplicitamente assegnato al DSCR un ruolo fondamentale nel processo aziendale volto ad intercettare la crisi finanziaria. Infatti, nel sistema gerarchico delineato, subito dopo la verifica di un patrimonio netto almeno pari ai limiti di legge, veniva richiesto il rispetto di un DSCR a sei mesi superiore a 1. Solo qualora il DSCR fosse stato non disponibile o inattendibile secondo l’organo di controllo (Sindaco Unico o Collegio Sindacale), la soluzione per la verifica dello stato di crisi d’impresa era stata individuata nel superamento contemporaneo dei cinque indici settoriali.

Nell’ultima versione del CCII, aggiornata al D.Lgs. n. 83/2022, grazie al nuovo art. 3 del D.Lgs. n. 14/2019 sono stati fatti importanti passi in avanti nella declinazione di ciò che l’impresa deve implementare per dimostrare un assetto interno adeguato alla rilevazione tempestiva della crisi d’impresa.

Ciò nonostante, manca un riferimento esplicito circa la necessità di calcolo del DSCR.

L'articolo continua dopo la pubblicità

Scopri Finalyst il software per il monitoraggio della Crisi d’Impresa - RICHIEDI DEMO GRATUITA

1) Il calcolo del DSCR è superato e non più obbligatorio?

Per rispondere a questa domanda, è importante non perdere di vista la definizione di crisi d’impresa e l’obiettivo primario del Codice di strutturare internamente all’azienda sistemi e processi volti a intercettarla precocemente.

L’art. 2, co. 1, lett. A), del D.Lgs. n. 14/2019 definisce, infatti, la “crisi” come lo stato del debitore che rende probabile l’insolvenza e che si manifesta con l’inadeguatezza dei flussi di cassa prospettici a far fronte alle obbligazioni nei successivi dodici mesi. Allo stesso tempo il nuovo art. 3 del D.Lgs. n. 14/2019 obbliga l’imprenditore ad istituire un assetto che sia adeguato a rilevare eventuali squilibri di carattere patrimoniale o economico-finanziario (lett. a), ma anche a verificare la sostenibilità dei debiti e le prospettive di continuità aziendale almeno per i dodici mesi successivi (lett. b).

Si ritiene, pertanto, che anche nell’ultima versione del CCII permanga l’obbligo di calcolo del DSCR.

Infatti, solo la rappresentazione della dinamica finanziaria previsionale può consentire di dimostrare di avere flussi di cassa adeguati rispetto ai propri impegni debitori.

In questa direzione, il DSCR è da leggersi come mero KPI (Key Performance Indicator) capace di sintetizzare efficacemente la sostenibilità prospettica dei debiti e, dunque, di dimostrare il suo equilibrio finanziario previsionale.

Una conferma di tale lettura della norma arriva dal mondo bancario.

Le nuove Guida EBA relative alla concessione e monitoraggio dei prestiti (Guide on Loan Origination and Monitoring - LOM) impongono alle Banche di valutare la capacità attuale e futura di adempiere alle obbligazioni derivanti dal contratto di prestito (art. 5.2, co. 118), considerando quali principali fonti di rimborso il flusso di cassa generato dalle operazioni ordinarie del cliente (art. 5.2, co. 119).

Al medesimo tempo, tra gli early warning volti a monitorare i prestiti e prevenirne il declassamento, il regolatore bancario inserisce proprio il DSCR che, se inferiore al valore di 1,1, viene interpretato come segnale di sensibile aumento del rischio di credito (Significant Increase in Credit Risk – SICR) richiedendo la classificazione della posizione nell’area di attenzione di stage 2 (bonis under performing).

Scopri Finalyst il software per il monitoraggio della Crisi d’Impresa - RICHIEDI DEMO GRATUITA

Ti consigliamo: Prevenzione della crisi e risanamento | Master online dal 27 febbraio al 10 aprile 2026 per la prevenzione della crisi e risanamento: fiscalità, strumenti di regolazione e regimi di responsabilità | Master online di alta formazione professionale.

Scopri inoltre i nostri strumenti di formazione e supporto pratico

Corsi online:

- Adeguati Assetti organizzativi amministrativi | Corso

- Terzo correttivo al Codice della crisi d’impresa - Corso online

eBook, libri e fogli Excel operativi:

- Gli adeguati assetti organizzativi (eBook 2025)

- Test di verifica degli adeguati assetti (Excel 2025)

- Kit di controllo adeguati assetti delle PMI | Excel

- L'assetto organizzativo - libro di carta

- Adeguato Assetto Organizzativo (Excel)

- Guida strumenti di controllo rilevazione stato di crisi | eBook

Vai al FOCUS CRISI E INSOLVENZA per esplorare tutti i nostri Libri, eBook e Software dedicati!

Scopri Finalyst il software per il monitoraggio della Crisi d’Impresa - RICHIEDI DEMO GRATUITA

2) Come si calcola il DSCR?

Il DSCR rappresenta il rapporto tra il flusso di cassa a servizio del debito e gli impegni finanziari dell’impresa rappresentati dal rimborso delle quote capitale ed il pagamento degli oneri finanziari, relativo ad un determinato intervallo temporale.

DSCR=Flusso di cassa a servizio del debito/Quote capitale+oneri finanziari

Pertanto, possono emergere due diversi scenari:

- DSCR < 1,0 l’impresa non dispone delle risorse finanziarie per coprire in modo completo i propri impegni, evidenziando un conseguente gap finanziario e, dunque, una situazione di tensione finanziaria.

- DSCR > 1,0 il Flusso di Cassa di Periodo eccede gli impegni finanziari e indica la capacità dell’impresa di sostenere i propri impegni finanziari. Più il KPI è elevato, maggiore è il buffer di cassa, garantendo la sostenibilità anche in scenari non previsti di tensione finanziaria.

Anche se significato e finalità del DSCR sono ormai condivisi, permangono spesso dubbi sulle effettive modalità di calcolo.

Nella pratica vengono proposti diversi metodi di calcolo dell’indicatore, che si differenziano nelle voci considerate al numeratore piuttosto che al denominatore.

A complicare i ragionamenti si rileva che anche a livello normativo non si ritrova una omogeneità di calcolo, mentre gli Istituti Bancari sono guidati da proprie metodologie indicate dall’Asset Quality Review (AQR).

Quindi, come calcolare il DSCR in modo coerente rispetto al CCII?

Nell’ultima versione del Codice aggiornato al D.Lgs. n. 83/2022, venendo meno, come detto, indicazioni esplicite in tema di DSCR, manca necessariamente una guida al calcolo.

Per quest’ultima è necessario, pertanto, ritornare alle indicazioni inizialmente date dal CNDCEC, da intendersi non più come prescrizioni obbligatorie ma come valido e oggettivo “benchmark” per ogni professionista, rispetto alle quali effettuare le proprie valutazioni anche in merito al singolo caso o settore in esame.

Ad esempio, per le imprese di minori dimensioni, potrebbe essere valutato di considerare al numeratore del DSCR il solo EBITDA in luogo del flusso di cassa.

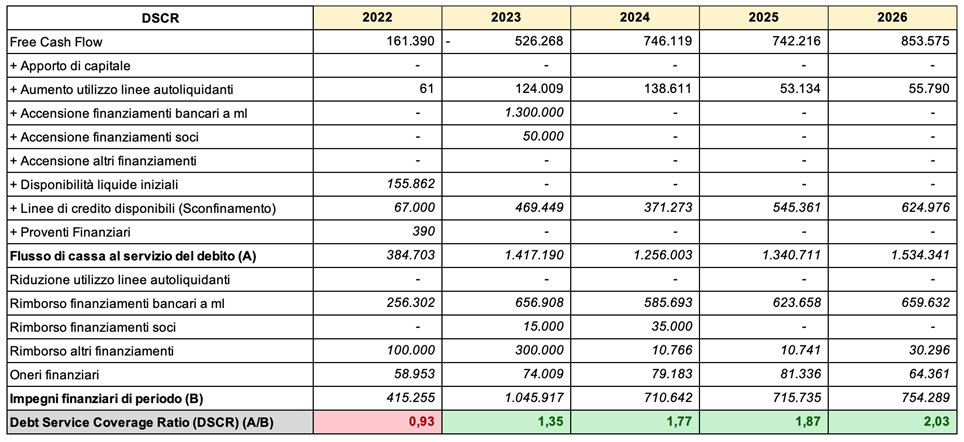

Si ritiene, pertanto, che l’obbligatorietà non sia più legata tanto al metodo quanto al fine del DSCR, che ricordiamo essere quello di dare una chiara rappresentazione – internamente ed esternamente all’azienda – circa la capacità di onorare i propri impegni garantendo la continuità gestionale. Alla luce di tale obiettivo, è importante non solo il calcolo e l’evidenza numerica del valore assunto dal DSCR, ma anche la spiegazione – corredata dal business plan o dai prospetti previsionali dei flussi di cassa – delle variabili che lo determinano. Lo stesso valore del DSCR porterà, infatti, a valutazioni sensibilmente differenti a seconda che la sostenibilità sia legata alla capacità di cassa della gestione caratteristica, ovvero alle disponibilità di cassa iniziali, ovvero all’utilizzo delle linee bancarie a disposizione o a nuovo debito, piuttosto che alla dismissione di cespiti o ancora all’aumento dei giorni di pagamento dei fornitori.

Il software cloud Finalyst consente all’imprenditore di elaborare un Business Plan fino a 5 anni, oltre ad alcuni KPI, tra cui il DSCR, che viene calcolato seguendo le indicazioni fornite dal CNDCEC.

L’esempio che segue consente di evidenziare come al numeratore troviamo il Flusso di cassa al servizio del debito, formato dalle seguenti componenti:

- flusso di cassa di cassa operativo della gestione caratteristica, al netto dell’effetto del capitale circolante netto e delle politiche di investimento del periodo;

- nuove fonti finanziarie accese nell’anno (apporto di capitale, linee autoliquidanti, finanziamenti);

- disponibilità di cassa iniziali;

- linee bancarie disponibili e non ancora utilizzate;

- proventi finanziari.

Al denominatore invece troviamo gli Impegni finanziari di periodo:

- Riduzione delle linee bancarie (autoliquidante).

- Il rimborso delle quote capitale (banche/soci/altri).

- Gli oneri finanziari

Tale dettaglio risulta possibile in quanto il software consente, negli input del Piano, di dettagliare:

Tale dettaglio risulta possibile in quanto il software consente, negli input del Piano, di dettagliare: - le forme tecniche bancarie (autoliquidante, a revoca, a scadenza), ovvero altre forme di debito;

- l’accordato delle linee e, dunque, lo spazio di utilizzo ancora disponibile.

Nel prossimo numero verranno trattati gli altri indicatori di bilancio utili a verificare l’equilibrio economico, patrimoniale e finanziario.

Scopri Finalyst il software per il monitoraggio della Crisi d’Impresa - RICHIEDI DEMO GRATUITA

Ti consigliamo: Prevenzione della crisi e risanamento | Master online dal 27 febbraio al 10 aprile 2026 per la prevenzione della crisi e risanamento: fiscalità, strumenti di regolazione e regimi di responsabilità | Master online di alta formazione professionale.

Scopri inoltre i nostri strumenti di formazione e supporto pratico

Corsi online:

- Adeguati Assetti organizzativi amministrativi | Corso

- Terzo correttivo al Codice della crisi d’impresa - Corso online

eBook, libri e fogli Excel operativi:

- Gli adeguati assetti organizzativi (eBook 2025)

- Test di verifica degli adeguati assetti (Excel 2025)

- Kit di controllo adeguati assetti delle PMI | Excel

- L'assetto organizzativo - libro di carta

- Adeguato Assetto Organizzativo (Excel)

- Guida strumenti di controllo rilevazione stato di crisi | eBook

Vai al FOCUS CRISI E INSOLVENZA per esplorare tutti i nostri Libri, eBook e Software dedicati!

Scopri Finalyst il software per il monitoraggio della Crisi d’Impresa - RICHIEDI DEMO GRATUITA