Con l’innalzamento del limite reddituale di accesso, sono molti i contribuenti che nel 2019 sono transitati nel regime forfettario e che si trovano ora alle prese con la loro ultima dichiarazione Iva; Potrebbe essere davvero l’ultima in considerazione del fatto che, seppur dovesse essere superato il limite dei 65.000 euro, dall’anno prossimo dovrebbe entrare in vigore l’imposta sostitutiva per redditi tra i 65.001 e 100.000 euro ed anche questo nuovo regime prevede l’esclusione dal campo di applicazione dell’IVA e dai relativi adempimenti (se sarà ottenuta l’ apposita deroga comunitaria).

Cerchiamo di chiarire i punti sui quali si dovrà porre attenzione in sede di compilazione della Dichiarazione IVA 2019.

Ti potrebbero interessare:

- Il regime forfettario in 100 casi pratici | eBook

- Regime forfettario 2026 | eBook

- Fatturazione elettronica forfettari (e-book 2025)

- Fatturazione elettronica 2025 operazioni con l'estero

Per il calcolo di convenienza e la gestione fiscale del regime Forfetario ti segnaliamo il tool in excel Flat Tax - Regime forfetario 2026 | Excel

1) Passaggio al regime forfettario 2019: rettifica detrazione IVA

Nel passaggio al Regime forfettario sarà necessario applicare la rettifica delle detrazioni Iva ai sensi dell’articolo 19 bis 2 comma 3 del D.p.r. 633/72 per tutti i beni e servizi non ceduti o non ancora utilizzati esistenti alla data del 31.12.2018.

L'Iva relativa a beni e servizi non ancora ceduti o non ancora utilizzati deve essere rettificata in un'unica soluzione, senza attendere il materiale impiego degli stessi, fatta eccezione per i beni ammortizzabili, compresi i beni immateriali, la cui rettifica va eseguita soltanto se non siano ancora trascorsi cinque anni da quello della loro entrata in funzione, ovvero dieci anni dalla data di acquisto o di ultimazione se trattasi di fabbricati o loro porzioni.

In altre parole, i beni per i quali dovrà essere operata la rettifica Iva sono: i servizi non utilizzati al 31.12.2018, le rimanenze di magazzino e i beni strumentali acquistati da non più di 5 anni (per i beni immobili il periodo di riferimento passa da 5 a 10 anni).

La rettifica non deve essere effettuata per i beni ammortizzabili di costo unitario non superiore a 516,46 euro e per i beni il cui coefficiente di ammortamento stabilito ai fini delle imposte sul reddito è superiore al 25 per cento.

| BENI E SERVIZI NON CEDUTI O NON ANCORA UTILIZZATI AL 31.12.2018 | |

| TIPOLOGIA BENI | RETTIFICA |

| < 516.46 € | NO |

| AMM.TO > 25% | NO |

| Rimanenze di magazzino | SI |

| Beni strumentali (anche immateriali) acquistati dopo il 1° gennaio 2015 | SI |

| Beni Immobili acquistati dopo il 1° gennaio 2010 | SI |

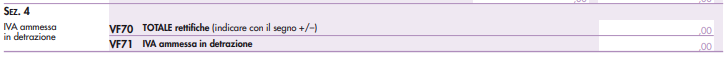

La rettifica deve esser eseguita nella dichiarazione IVA dell’ultimo anno di applicazione delle regole ordinarie e quindi, per un contribuente forfettario dal 2019, va eseguita nel modello IVA 2019 (rigo VF70).

Secondo quanto indicato nella circolare n°73 E del 21.12.2007, ai fini della rettifica dovrà predisporsi un’apposita documentazione nella quale vanno indicate, per categorie omogenee, la quantità e i valori dei beni strumentali utilizzati secondo le modalità illustrate nella circolare n. 328/E del 24 dicembre 1997.

Ti potrebbero interessare:

- Il regime forfettario in 100 casi pratici | eBook

- Regime forfettario 2026 | eBook

- Fatturazione elettronica forfettari (e-book 2025)

- Fatturazione elettronica 2025 operazioni con l'estero

Per il calcolo di convenienza e la gestione fiscale del regime Forfetario ti segnaliamo il tool in excel Flat Tax - Regime forfetario 2026 | Excel

2) Passaggio al regime forfettario: che fine fa il credito IVA?

Per quanto riguarda il credito che potrebbe emergere dalla Dichiarazione Iva 2019, indipendentemente dal fatto che sia frutto di un acconto versato in misura superiore all’effettiva esigenza liquidatoria o che nell’ultimo periodo ci sia stata maggiore IVA detraibile rispetto a quella a debito, non andrà certamente perso. Secondo quanto previsto dal comma 63 dell’art.1 L.190/2014, “l'eccedenza detraibile emergente dalla dichiarazione presentata dai contribuenti che applicano il regime forfetario, relativa all'ultimo anno in cui l'imposta sul valore aggiunto è applicata nei modi ordinari, può essere chiesta a rimborso ovvero può essere utilizzata in compensazione ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, e successive modificazioni”.

La possibilità di recuperare il credito Iva è stata oggetto di chiarimenti durante gli incontri recentemente organizzati dall’Agenzia delle Entrate, perciò sarà possibile, in realtà come in tutti gli altri casi in cui si realizza un credito IVA:

- chiederne il rimborso

- utilizzarlo in compensazione orizzontale.

3) Passaggio al regime forfettario: opzioni e revoche

In virtù del passaggio al regime forfettario a partire dall’anno 2019, non dovranno essere esercitate opzioni o revoche all’interno dei modelli 2019 inerenti all’Iva o ai redditi 2018.

Non dovrà essere indicato nulla, anche nei casi in cui, avendone i requisiti:

- un soggetto in contabilità ordinaria nel 2018 (non per effetto di opzione) transita nel 2019 al regime forfettario oppure,

- un soggetto in contabilità semplificata nel 2018 transita nel regime forfettario dal 2019.

In entrambi i casi non ci sarà nessuna indicazione nel quadro VO da inserire nella dichiarazione relativa al 2019 e varrebbe semplicemente il comportamento concludente; a tal proposito si segnala che è necessario, invece, barrare la casella del rigo VA14 per indicare che si tratta dell'ultima dichiarazione in regime ordinario IVA.

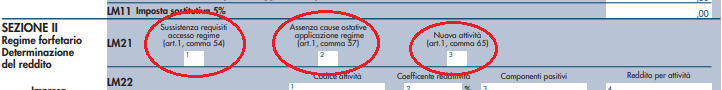

Infine, in sede di Dichiarazione dei Redditi 2020, bisognerà indicare la sussistenza dei requisiti per usufruire del regime forfettario, l’insussistenza delle cause ostative e, se del caso, anche dare indicazione che trattasi di start-up.