A favore di chi accende un mutuo per l’acquisto dell’abitazione principale è concessa una detrazione dall’Irpef per gli interessi passivi pagati e i relativi oneri accessori.

La normativa vigente prevede una detrazione annua dall’imposta sul reddito delle persone fisiche pari al 19% degli interessi passivi, e relativi oneri accessori, derivanti da mutui garantiti da ipoteca su immobili, contratti per l’acquisto dell’unità immobiliare da adibire ad abitazione principale e delle sue pertinenze, per un importo non superiore a 4.000 euro.

La detrazione d’imposta si deve far valere nella dichiarazione dei redditi relativa al periodo d’imposta in cui gli interessi sono stati sostenuti.

L'articolo continua dopo la pubblicità

Questo articolo è estratto dal libro "La tassazione degli immobili 2021" di A.Schiavinato e S.F.Giubileo, pubblicato da Maggioli editore nel mese di febbraio 2021

1) Requisiti

- Il primo requisito di cui verificare l’esistenza è quello relativo alla circostanza che il mutuo sia stato stipulato per l’acquisto di un immobile da adibire ad abitazione principale. Per abitazione principale si intende quella nella quale il contribuente e/o i suoi familiari dimorano abitualmente. Pertanto, la detrazione spetta al contribuente acquirente ed intestatario del contratto di mutuo, anche se l’immobile è adibito ad abitazione principale di un suo familiare (coniuge, parenti entro il terzo grado ed affini entro il secondo grado).

Nel caso di separazione legale, anche il coniuge separato, finché non intervenga l’annotazione della sentenza di divorzio, rientra tra i familiari.

Il divorzio, invece, determina la cessazione di ogni rapporto di parentela; tuttavia, al coniuge che ha trasferito la propria dimora abituale potrebbe continuare a spettare il beneficio della detrazione (per la quota di competenza) se, ad esempio, presso l’immobile continuino a dimorare i propri figli.

La dimora abituale generalmente coincide con la residenza anagrafica, tuttavia il contribuente può attestare – mediante autocertificazione – che la sua dimora abituale è in luogo diverso da quello risultante dai registri anagrafici.

Non si possono avere più abitazioni principali nello stesso momento. La nozione di abitazione principale deve essere sempre riferita a colui che chiede la detrazione degli interessi. Ad esempio, nel caso in cui un genitore cede l’uso della propria abitazione principale al figlio, andando ad abitare in un’altra casa di sua proprietà, è quest’ultimo immobile che diventa abitazione principale, mentre quella ceduta in uso al figlio perde questa qualifica. Se il genitore, invece, va ad abitare in una casa che prende in affitto, l’immobile occupato dal figlio non perde la qualifica di abitazione principale ed il genitore conserva il diritto alla detrazione degli interessi passivi.

Qualora l’atto di mutuo non specifichi la circostanza che trattasi di mutuo stipulato per l’acquisto dell’abitazione principale, la risoluzione ministeriale 147/2006 specifica che vi è la possibilità per il contribuente, come esplicitato anche dalla circolare n. 15 del 2005, di richiedere alla banca mutuante una espressa dichiarazione in cui sia attestata tale circostanza. La banca potrà rendere tale attestazione solo qualora disponga di tali informazioni, per averle acquisite, ad esempio, nel corso dell’istruttoria della pratica di finanziamento o in altra circostanza.

Infine, qualora la banca non sia in grado di attestare tale destinazione, il contribuente potrà ricorrere alla dichiarazione sostitutiva di atto di notorietà effettuata ai sensi dell’art. 47 del D.P.R. n. 445 del 2000 (Testo unico delle disposizioni legislative e regolamentari in materia di documentazione amministrativa), dichiarando che il mutuo è stato contratto per l’acquisto dell’abitazione principale, assumendosi la responsabilità penale e civile delle dichiarazioni rese.

- L’immobile deve essere adibito ad abitazione principale entro 1 anno dall’acquisto.

- Questa condizione deve permanere per tutto il periodo d’imposta per il quale si chiedono le detrazioni.

- Vi deve essere una garanzia ipotecaria. Non è però richiesto che l’immobile da ipotecare sia lo stesso che viene acquistato; può trattarsi sia di un altro immobile posseduto dall’acquirente sia di un altro immobile posseduto da persona diversa dall’acquirente.

- L’acquisto deve avvenire nell’anno antecedente o successivo all’accensione del mutuo. Non si tiene conto di tale periodo nel caso in cui l’originario contratto sia estinto e ne venga stipulato uno nuovo di importo non superiore alla residua quota di capitale da rimborsare, maggiorata delle spese e degli oneri correlati all’estinzione del vecchio mutuo e all’accensione del nuovo.

- Per avere diritto alla detrazione, occorre inoltre che il soggetto che eroga il mutuo sia residente in Italia o in uno Stato membro dell’Unione Europea ovvero sia una stabile organizzazione nel territorio dello Stato di soggetti non residenti.

L’immobile deve essere adibito ad abitazione principale entro 1 anno dall’acquisto (6 mesi per mutui stipulati prima del 1° gennaio 2001) e questa condizione deve permanere per tutto il periodo d’imposta per il quale si chiedono le detrazioni. In assenza di queste condizioni, non si perde comunque il diritto alla detrazione solo nei seguenti casi:

- Trasferimento per motivi di lavoro: si ha diritto alla detrazione anche se l’unità immobiliare non è adibita ad abitazione principale a causa di un trasferimento per motivi di lavoro avvenuto dopo l’acquisto.

- Ricovero in case di cura: non si tiene conto delle variazioni dell’abitazione principale dipendenti da ricoveri permanenti in case di riposo o in centri di assistenza sanitaria, a condizione che l’immobile non venga locato.

- Forze armate e Forze di polizia: al personale in servizio permanente delle Forze armate e delle Forze di polizia ad ordinamento militare, nonché a quello dipendente dalle Forze di polizia ad ordinamento civile, la detrazione è riconosciuta anche se non si tratta di dimora abituale, essendo sufficiente che si tratti di un immobile costituente unica abitazione di proprietà

Se l’immobile non si utilizza più come abitazione principale il diritto alla detrazione viene meno a partire dal periodo d’imposta successivo a quello in cui l’immobile non è più utilizzato come abitazione principale (ad eccezione del trasferimento per motivi di lavoro o del ricovero permanente in case di cura).

Tuttavia, se il contribuente torna ad adibire l’immobile ad abitazione principale, in relazione alle rate pagate a decorrere da tale momento, è possibile fruire nuovamente della detrazione.

Ti potrebbero interessare:

- Guida ai compensi in natura o "Fringe benefits" dipendenti

- Fringe benefits e rimborsi spese 2025, pacchetto completo Ebook + tool di calcolo vendibili anche singolarmente

- 730/2025: spese detraibili e crediti d'imposta | eBook

Visita anche il nostro Focus dedicato alle Dichiarazioni Fiscali

2) A chi spetta la detrazione d'imposta

- La detrazione d’imposta spetta agli acquirenti, che siano contestualmente contraenti del mutuo ipotecario.

- In presenza di più intestatari del mutuo, il diritto alla detrazione spetta a ciascuno in proporzione alla propria quota.

- In caso di contitolarità del contratto di mutuo o di più contratti di mutuo il limite di 4.000,00 euro è riferito all’ammontare complessivo degli interessi, oneri accessori e quote di rivalutazione sostenuti.

- Se il mutuo è cointestato con il coniuge fiscalmente a carico, il coniuge che sostiene interamente la spesa può fruire della detrazione per entrambe le quote di interessi passivi, sempre che il coniuge a carico sia comproprietario dell’abitazione.

- La detrazione spetta anche all’acquirente della sola nuda proprietà. La detrazione, invece, non compete mai all’usufruttuario in quanto lo stesso non acquista l’immobile ma un diritto reale di godimento.

- In caso di morte del mutuatario, il diritto alla detrazione si trasmette all’erede o legatario o all’acquirente che si sia accollato il mutuo. In questo caso, per data di stipulazione del contratto di mutuo deve intendersi quella di stipula del contratto di accollo del mutuo. Il contribuente che si è accollato un mutuo ha diritto alla detrazione se a quella data ricorrono nei suoi confronti le condizioni previste dalla legge. La detrazione compete anche al coniuge superstite, se contitolare insieme al coniuge deceduto del mutuo contratto per l’acquisto dell’abitazione principale, a condizione che provveda a regolarizzare l’accollo del mutuo.

- Nel caso di mutui ipotecari indivisi stipulati da cooperative o da imprese costruttrici, il diritto alla detrazione d’imposta spetta agli assegnatari o agli acquirenti in relazione agli interessi passivi, oneri accessori e quote di rivalutazione, rimborsati da questi ai contraenti dei mutui.

- Come chiarito dalla R.M. 117/E/2009, qualora siano acquistate più unità immobiliari con unico atto di compravendita e sia stato stipulato un unico mutuo ipotecario, la quota di interessi passivi ammessa in detrazione deve essere proporzionale alle rendite catastali delle singole unità immobiliari. Il beneficio infatti spetta in relazione alla quota del mutuo imputabile all’abitazione principale ed alla relativa pertinenza, a nulla rilevando la circostanza che tali unità immobiliari rientrino in un fabbricato formato da altre unità (acquistate in modo unitario e con unico contratto di mutuo).

- La R.M. 385/E/2008 chiarisce che la detrazione per gli interessi pagati per un mutuo contratto per l’acquisto all’asta di un immobile che l’ex proprietario si rifiutava di liberare compete anche se il proprietario l’ha adibito ad abitazione principale oltre il termine di un anno dall’acquisto. È necessario tuttavia che l’azione esecutiva per il rilascio dell’immobile sia attivata entro tre mesi dall’emissione del decreto di trasferimento del giudice e che l’immobile venga adibito ad abitazione principale entro un anno dal rilascio.

3) Oneri detraibili

La detrazione d’imposta spetta nell’anno in cui le spese sono state effettivamente sostenute, indipendentemente dalla data di scadenza, sia per gli interessi passivi, con esclusione di quelli coperti da contributi erogati da enti pubblici, sia per gli oneri accessori.

Tra gli oneri accessori si segnalano:

- l’onorario del notaio per la stipula del contratto di mutuo ipotecario;

- le spese di perizia;

- le spese di istruttoria;

- la commissione richiesta dagli istituti di credito per la loro attività di intermediazione;

- la provvigione per scarto rateizzato nei mutui in contanti;

- la penalità per anticipata estinzione del mutuo;

- le quote di rivalutazione dipendenti da clausole di indicizzazione;

- le perdite su cambio, per i mutui contratti in valuta estera;

- l’imposta per l’iscrizione o la cancellazione di ipoteca;

- l’imposta sostitutiva sul capitale prestato.

Non sono invece ammessi alla detrazione:

- le spese di assicurazione dell’immobile, neppure qualora l’assicurazione sia richiesta dall’istituto di credito che concede il mutuo, quale ulteriore garanzia nel caso in cui particolari eventi danneggino l’immobile;

- le spese di mediazione immobiliare;

- l’onorario del notaio per il contratto di compravendita;

- le imposte di registro, l’Iva, le imposte ipotecarie e catastali.

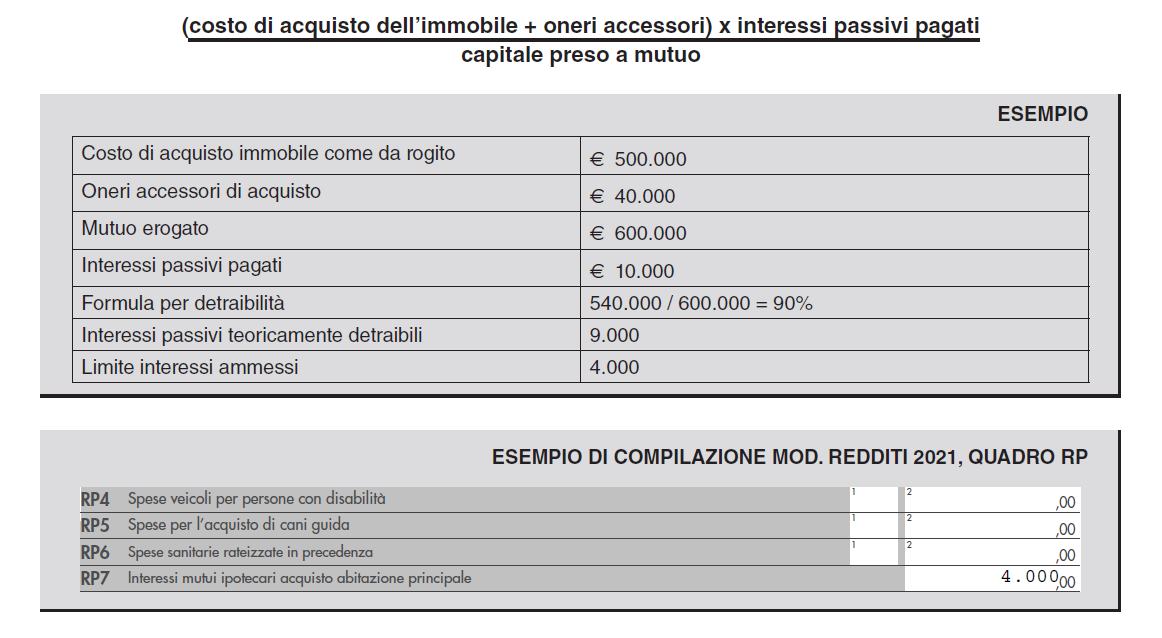

4) Calcolo della detrazione d’imposta spettante in caso di mutuo superiore al costo di acquisto

Si segnala che, come esplicitato dalla circolare ministeriale 15/2005, la detrazione d’imposta sugli interessi passivi spetta limitatamente alla parte di mutuo corrispondente al valore dichiarato nell’atto.

In questo caso possono essere portati in detrazione gli interessi relativi alla parte di mutuo che copre detto costo, aumentato delle spese notarili e degli altri oneri accessori relativi all’acquisto (ad esempio l’onorario del notaio, le imposte dovute per l’atto di trasferimento immobiliare (registro, Iva, ipotecaria e catastale), le spese per l’iscrizione e la cancellazione dell’ipoteca, l’imposta sostitutiva sul capitale prestato, le spese sostenute nei procedimenti esecutivi individuali o concorsuali…).

Per determinare la parte di interessi passivi sulla quale calcolare la detrazione Irpef del 19% occorrerà utilizzare la seguente formula: