L’imposta sui redditi delle persone fisiche, nota come Irpef, a seguito della Riforma Fiscale, ha subito per il solo anno 2024 delle modifiche.

Tali modifiche sono rese strutturali dalla Legge di Bilancio 2025 in vigore dal 1° gennaio che interviene sui relativi articoli del TUIR.

In sostanza diventa strutturale l’accorpamento dei primi due scaglioni, con aliquota al 23% fino a 28.000 euro di reddito. Le Entrate hanno pubblicato i Dichiarativi 2025 e le novità sull'Irpef sono state recepite nel:

al fine di poter provvedere al pagamento secondo le novità:

Su tutte le novità riguardanti l'Irpef 2025 le Entrate hanno anche pubblicato la Circolare n 4 del 16 maggio cui si rimanda per esempi e chiarimenti. Leggi qui

L'articolo continua dopo la pubblicità

Ti consigliamo: Legge di Bilancio 2025 (eBook)

1) Irpef 2025: nuove aliquote

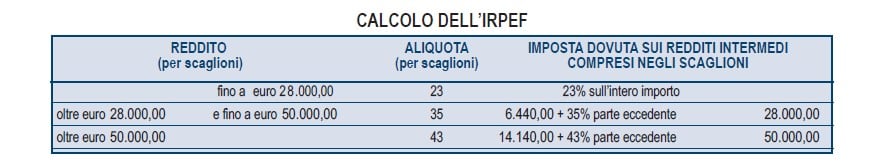

L'Irpef è disciplinata dall’articolo 11 del Dpr n. 917/1986, che detta le regole per il calcolo dell’imposta dovuta.

Il Decreto Legislativo n 216/2023 ha previsto che a partire dal 1° gennaio e fino al 31 dicembre 2024 le aliquote e gli scaglioni dell'Irpef sono così strutturati:

- aliquota del 23% per i redditi fino a 28.000 euro,

- aliquota del 35% per i redditi superiori a 28.000 euro e fino a 50.000 euro,

- aliquota del 43% per i redditi che superano 50.000 euro,

La legge di bilancio 2025, prevede con l’articolo 1, ai commi da 2 a 9, di rendere strutturale la riduzione da quattro a tre aliquote IRPEF (23, 35 e 43 per cento).

Per le novità sull'acconto Irpef 2025 leggi anche Acconto Irpef 2025 su aliquote 2023: per chi

Ti potrebbero interessare:

- Ravvedimento operoso 2025 aggiornato con le novità normative e con il nuovo tasso di interesse legale pari al 2,00% a far data dal 01/01/2025

- Tutti i casi di Ravvedimento prima e dopo il 1° settembre 2024 (eBook 2024)

- Rateazione cartelle: calcolo Indici Liquidità Alfa Beta (Excel)

- Guida alle dichiarazioni integrative (eBook)

2) Irpef lavoro dipendente 2025

Modificando quanto previsto dall’articolo 13, comma 1, lettera a), del TUIR, eleva da 1.880 euro a 1.955 euro le detrazioni per reddito da lavoro dipendente previste con riferimento ai redditi fino a 15.000 euro.

Si riconosce ai titolari di reddito di lavoro dipendente ad eccezione dei percettori di redditi da pensione (di cui al comma 3, lettera a) dell’articolo 49 del TUIR) che hanno un reddito complessivo non superiore a 20.000 euro una somma, che non concorre alla formazione del reddito, determinata applicando al reddito di lavoro dipendente del contribuente la percentuale corrispondente di seguito indicata:

- 7,1 per cento, se il reddito di lavoro dipendente non è superiore a 8.500 euro;

- 5,3 per cento, se il reddito di lavoro dipendente è superiore a 8.500 euro ma non a 15.000 euro;

- 4,8 per cento, se il reddito di lavoro dipendente è superiore a 15.000 euro.

Si precisa che, ai soli fini dell’individuazione della percentuale, il reddito di lavoro dipendente è rapportato all’intero anno.

Si riconosce ai titolari di reddito di lavoro dipendente ad eccezione dei percettori di redditi da pensione (di cui al comma 3, lettera a) dell’articolo 49 del TUIR), che hanno un reddito complessivo superiore a 20.000 euro una detrazione dall’imposta lorda, rapportata al periodo di lavoro, di importo pari:

- a 1.000 euro, se l’ammontare del reddito complessivo è superiore a 20.000 euro ma non a 32.000 euro;

- al prodotto tra 1.000 euro e l’importo corrispondente al rapporto tra 40.000 euro, diminuito del reddito complessivo, e 8.000 euro, se l’ammontare del reddito complessivo è superiore a 32.000 euro ma non a 40.000 euro.

In altri termini per i percettori di reddito tra 32.000,01 euro e i 40.000 euro l’importo riconosciuto è progressivamente decrescente rispetto ai 1.000 euro attribuiti fino alla soglia dei 32.000 euro, per azzerarsi raggiunta la soglia dei 40.000 euro.

Leggi anche: Detrazioni Irpef 2025: cosa cambia dal 1° gennaio.

Ti potrebbero interessare:

- Ravvedimento operoso 2025 aggiornato con le novità normative e con il nuovo tasso di interesse legale pari al 2,00% a far data dal 01/01/2025

- Tutti i casi di Ravvedimento prima e dopo il 1° settembre 2024 (eBook 2024)

- Rateazione cartelle: calcolo Indici Liquidità Alfa Beta (Excel)

- Guida alle dichiarazioni integrative (eBook)

- Compensazioni (eBook)

- Guida alla cartella di pagamento (eBook)

Scopri le nostre Promozioni presenti sul Business Center, E-book e utilità per aiutarti nella tua attività

3) Irpef residenti e non residenti

Per i soggetti residenti, il reddito complessivo è formato da tutti i redditi ovunque prodotti.

Alcune spese (“oneri deducibili”) possono ridurre il reddito complessivo, come per esempio i contributi previdenziali e assistenziali o le erogazioni liberali in favore degli enti no profit.

L’imposta lorda si calcola applicando al reddito complessivo, al netto degli oneri deducibili, le aliquote per scaglioni.

L’Irpef dovuta dal contribuente è determinata sottraendo dall’imposta lorda le detrazioni previste dalla normativa: ad esempio, le detrazioni previste per tipologia di reddito prodotto (lavoro dipendente, pensione, autonomo), la detrazione per il coniuge, i figli (di età pari o superiore a 21 anni) e altri familiari a carico, e le detrazioni riconosciute a fronte di alcune tipologie di spese sostenute durante l’anno (come salute, istruzione, interessi per il mutuo dell’abitazione, ecc). Inoltre vanno sottratti i crediti d’imposta spettanti.

Le detrazioni sono riconosciute generalmente fino all’ammontare dell’imposta dovuta. Non possono essere rimborsati importi superiori.

Per i soggetti non residenti il reddito complessivo è formato solo dai redditi prodotti in Italia.

I soggetti non residenti possono portare in diminuzione del reddito complessivo solo alcuni oneri deducibili, come le donazioni (l’elenco completo si trova all’articolo 24 comma 2 del Testo unico delle imposte sui redditi).

Come per i soggetti residenti, l’imposta lorda si calcola applicando al reddito complessivo, al netto degli oneri deducibili, le aliquote per scaglioni. Dall’imposta lorda i soggetti non residenti possono sottrarre alcune detrazioni, come le detrazioni per lavoro dipendente, quelle per spese relative a ristrutturazioni edilizie o per alcuni tipi di donazioni (l’elenco completo si trova all’articolo 24 comma 3 del Testo unico delle imposte sui redditi. Non spettano le detrazioni per carichi di famiglia

Ti potrebbero interessare:

- Ravvedimento operoso 2025 aggiornato con le novità normative e con il nuovo tasso di interesse legale pari al 2,00% a far data dal 01/01/2025

- Tutti i casi di Ravvedimento prima e dopo il 1° settembre 2024 (eBook 2024)

- Guida alle dichiarazioni integrative (eBook)